落实“国产全替代”信创发展进入关键期

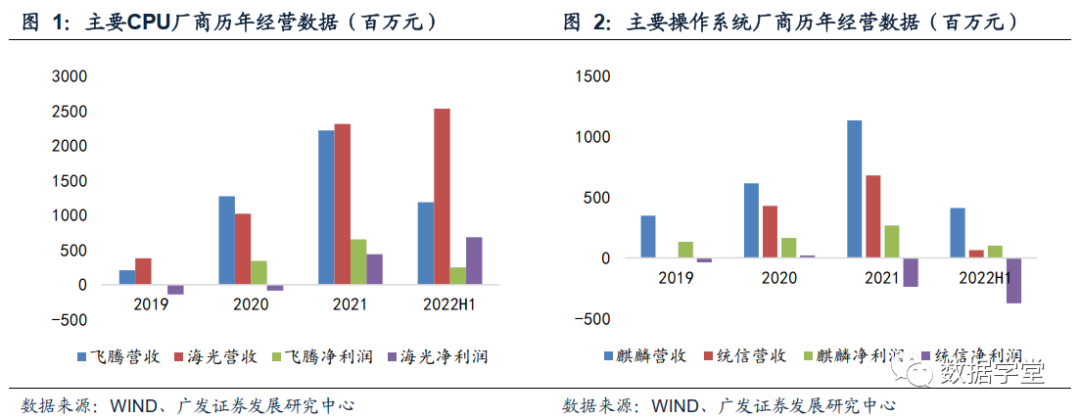

22H1信创公司经营数据整体表现较疲弱,主要原因在于三点:

(1)21年作为上一阶段政府侧信创的收官年度,供应商收入、利润基数较高;同时在政策空窗期,行业信创在22年尚未迎来规模化落地的拐点。

(2)疫情防控政策对多数领域的项目推进造成了一定影响。

(3)宏观经济承压,政府及企业端均或多或少面临预算紧张问题。

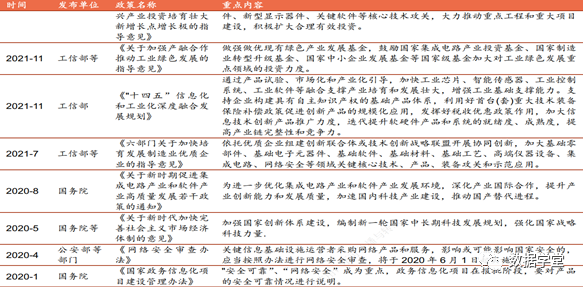

01 新政要求落实“全替代”

政策要求到2027年央企国企100%完成信创替代,替换范围涵盖芯片、基础软件、操作系统、中间件等领域。今年9月底国家下发79号文,全面指导国资信创产业发展和进度,政策核心内容如下:

-

全面替换:OA、门户、邮箱、纪检、党建、档案管理 -

应替就替:战略决策、ERP、风控管理、CRM 经营管理系统 -

能替就替:生产制造、研发系统 -

需要基于AK的CPU部署(飞腾、鲲鹏、兆芯、海光等)

政策明确量化要求,提振信创市场空间。新增79号文规定所有企业在2022年11月份基于计划上报替换的系统,2023年每季度向国资委汇报。预计年末将有信创行业的大规模招标,未来五年是信创发展的关键时期,发展空间广阔。

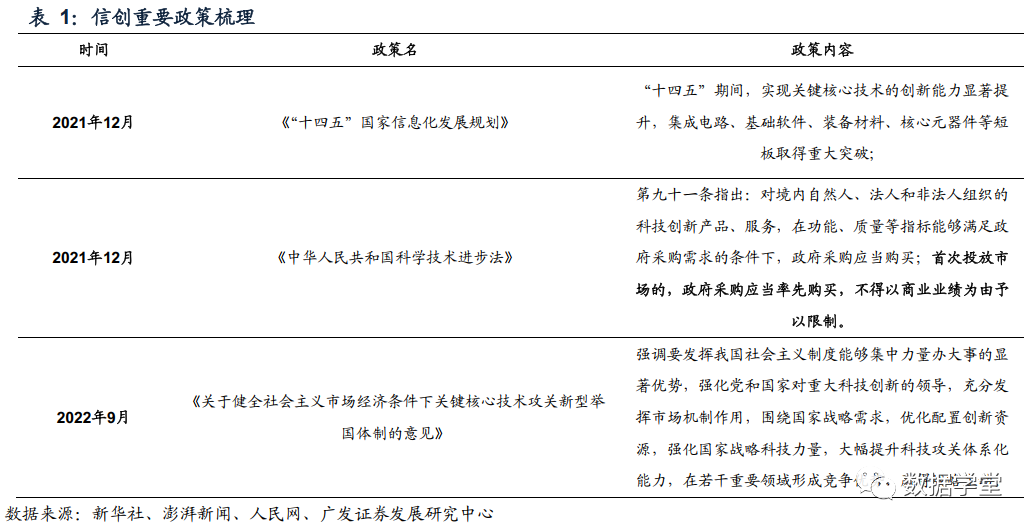

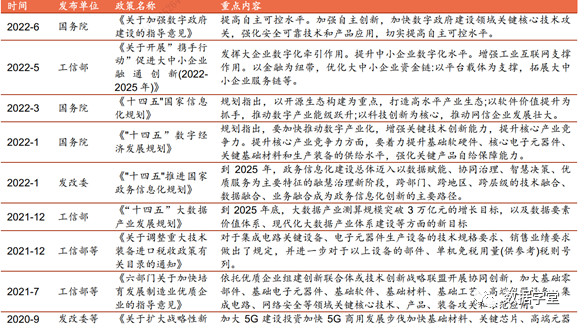

02 信创发展上升国家战略

打开万亿市场空间

信创政策暖风频吹,科技自强进入国家战略。

信创即信息技术应用创新产业,旨在实现信息技术领域的自主可控,保障国家信息安全。2020年作为信创发展元年,国家连续颁布五项政策为信创产业发展提供顶层规划,同年信创在经过多轮试点后进入规模化推广阶段。

十四五期间,国家把科技自立自强作为国家发展的战略支撑,重点关注信创产业的自主研发和自主可控。在国家层面政策的引领下,地方政府也相继出台支持性政策,助力信创产业持续发展。

应用领域方面,党政先行,形成“2+8+N”落地体系。

党政走在信创落地最前列,2020年上半年完成三期试点,现已进入规模化推广。截至2021年末,党政信创落地实践率达到57.01%。八大行业中,金融和交通进展最快,落地实践率分别为29.55%和19.10%。能源、电信、航空航天、教育、医疗也在逐步进行政策推进和试点。最后,信创将在N个行业全面推广

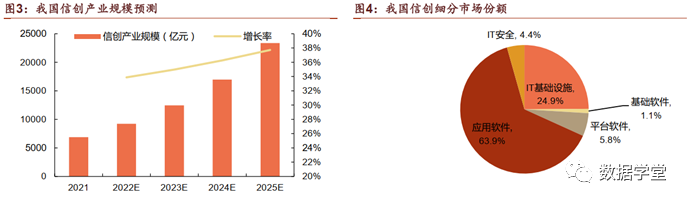

预计2025年信创产业规模突破2万亿,2021年应用软件市场份额超60%。21年我国信创产业规模为6886.3亿元,随着国产替代进程的深入和应用场景的扩大,根据海比研究院报告,接下来五年信创市场进入高速发展期,25年市场规模突破2万亿。

从各个细分市场来看,21年应用软件市场份额最大,占比63.9%,其次是IT基础设施,平台软件、IT安全和基础软件份额相对较小。

03 我国信创产业生态初步建立

云服务和数据库技术领先

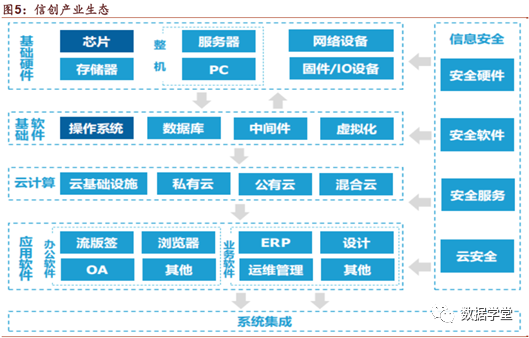

我国信创软硬件生态已初步建立。信创产业生态主要由底层硬件、基础软件、平台软件、应用软件、信息安全组成。

基础硬件:硬件领域分为底层硬件和基础设施,其中底层硬件包括芯片、固件等,基础设施包括存储设备、整机和通讯设施等。

基础软件:基础软件的主要作用是为应用软件对系统资源、数据和网络资源的访问和管理提供支撑,为应用软件的开发、部署和运行提供平台,包括操作系统、中间件和数据库。

平台软件:包括云平台(IaaS、PaaS、SaaS)和低代码平台等。由于平台软件在国外开源软件的使用方面非常深入,导致较难实现自主可控。

应用软件:应用软件是信创需求方会较早采购的项目之一,其与国产基础软硬件的适配性是客户考量的重点。

信息安全:信息安全是为数据处理系统建立和采取的技术和管理的安全保护,分为安全硬件、安全软件、安全服务和云安全等。

从技术成熟度来看,我国的云服务、数据库和网络设施领先全球,基础软硬件有待进一步成熟。

在信创生态的各个环节,我国的技术成熟度均低于全球水平,其中基础设施和信息安全与全球差距较小,基础软硬件的技术能力则亟待提升。

03 信创领域参与者众多

不同细分行业市场集中度差异较大

信创领域参与者众多,厂商自主知识产权仍有较大提升空间。在政策的大力扶持下,信创领域对于国内厂商是一个广阔的增量市场。海比研究院调研数据显示,89%的软件企业都拥有或代理自主信创产品。

信创厂商的平均自主知识产权覆盖率为29%,说明厂商自主知识产权仍需进一步提升。在自主知识产权方面具有优势的企业,会在信创领域有更好的发展前景。

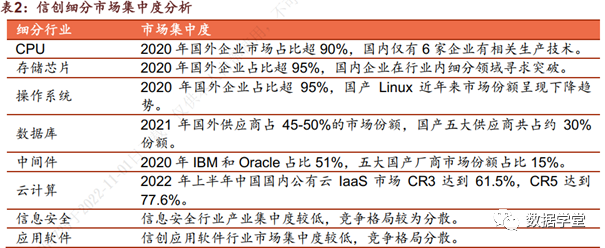

信创产业不同细分行业市场集中度差异较大。其中CPU、存储芯片和操作系统领域市场基本处于国外企业寡头竞争格局,市场集中度较高。云计算领域国产化程度较高,呈现国产企业寡头竞争格局;数据库和中间件领域市场集中度中等偏高;信息安全和应用软件领域细分行业参与竞争企业较多,市场集中度相对较低。

信创领域主要有三种商业模式。其中:

-

平台商→集成商→用户的方案模式具有较高的利润空间

-

厂商→渠道→用户的产品模式的盈利能力次之

-

用户→厂商的定向模式盈利水平最低

信创公司22Q3及年报业绩面临较大压力,主要是受今年招投标节奏的影响。因此今年前三季度整个板块表现萎靡。

如果您发现该资源为电子书等存在侵权的资源或对该资源描述不正确等,可点击“私信”按钮向作者进行反馈;如作者无回复可进行平台仲裁,我们会在第一时间进行处理!

- 最近热门资源

- 国产操作系统环境搭建(内含镜像资源链接和提取码) 89

- 银河麒麟桌面操作系统V10SP1-2403-update1版本中,通过“麒麟管家-设备管理-硬件信息-硬盘”查看硬盘类型时,显示的是HDD(机械硬盘),而实际上该笔记本的硬盘类型为SSD 88

- 分享几个在日常办公中可以用到的shell脚本 81

- 以openkylin为例编译安装内核 79

- bat脚本生成查看电脑配置\硬件信息 78

- 常见系统问题及其解决方法 77

- 分享解决宏碁电脑关机时自动重启的方法 75

- 统信uosboot区分未挂载导致更新备份失败 69

- 分享如何解决报错:归档 xxx.deb 对成员 control.tar.zst 使用了未知的压缩,放弃操作 69

- 统信uos安装mysql的实例参考 63

- 最近下载排行榜

- 国产操作系统环境搭建(内含镜像资源链接和提取码) 0

- 银河麒麟桌面操作系统V10SP1-2403-update1版本中,通过“麒麟管家-设备管理-硬件信息-硬盘”查看硬盘类型时,显示的是HDD(机械硬盘),而实际上该笔记本的硬盘类型为SSD 0

- 分享几个在日常办公中可以用到的shell脚本 0

- 以openkylin为例编译安装内核 0

- bat脚本生成查看电脑配置\硬件信息 0

- 常见系统问题及其解决方法 0

- 分享解决宏碁电脑关机时自动重启的方法 0

- 统信uosboot区分未挂载导致更新备份失败 0

- 分享如何解决报错:归档 xxx.deb 对成员 control.tar.zst 使用了未知的压缩,放弃操作 0

- 统信uos安装mysql的实例参考 0