近日,陆续有14家公司公布业绩预告。看完之后,只想深叹一口气,呜呼哀哉,真滴惨烈。

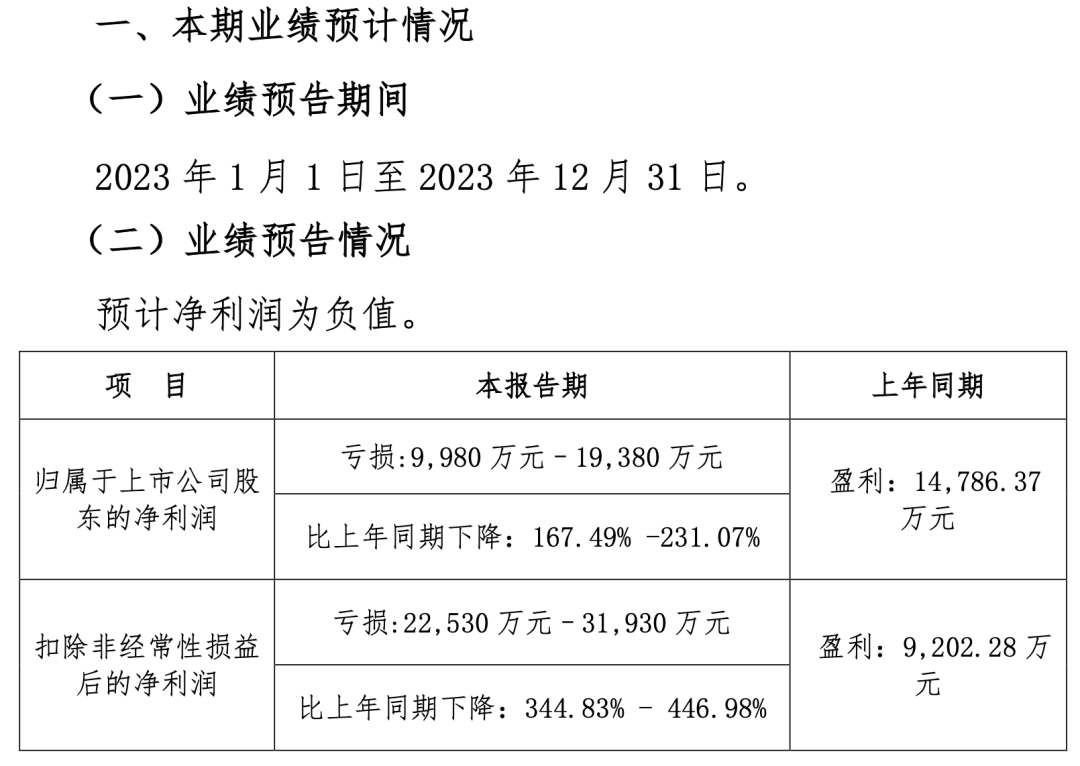

这14家里,归母净利润为正的只有5家:

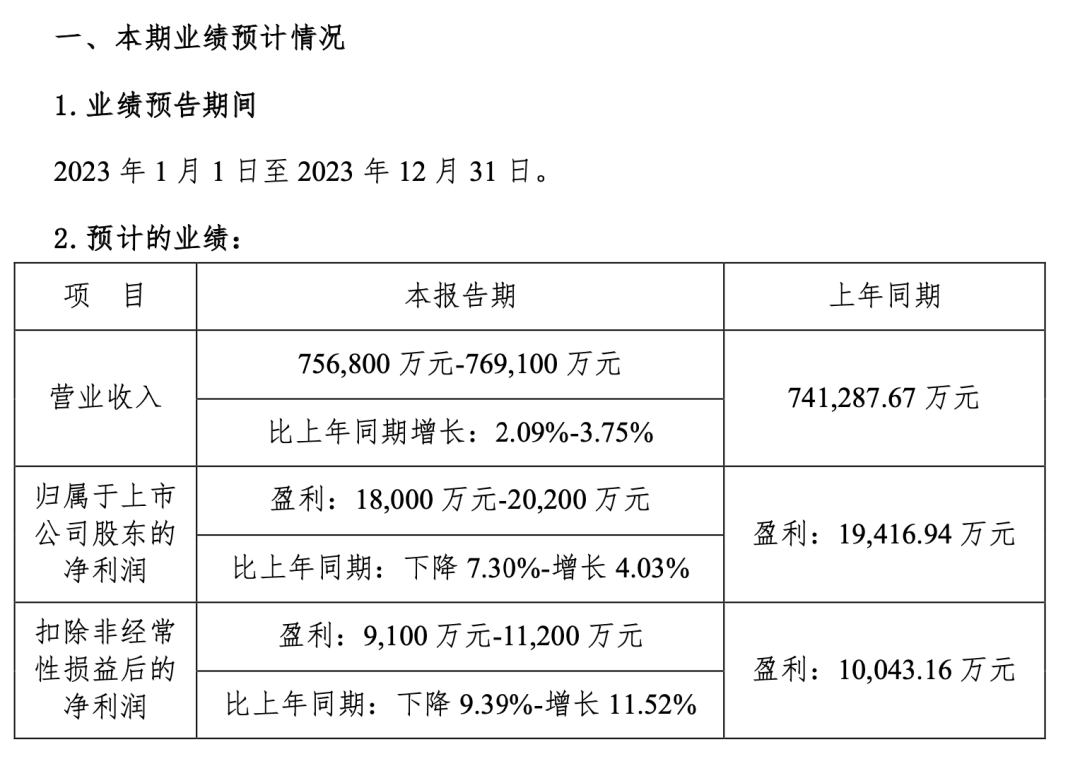

深信服:盈利1.8亿-2.02亿

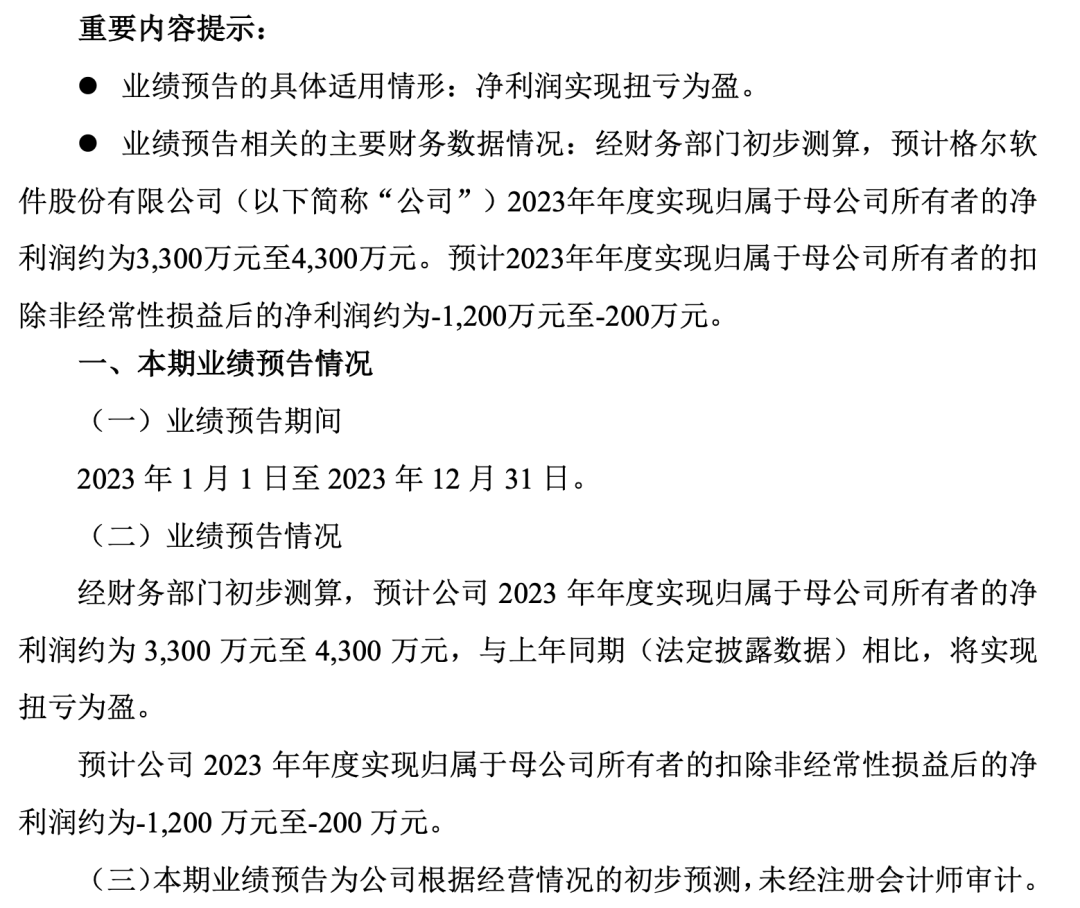

格尔软件:盈利0.33亿-0.43亿

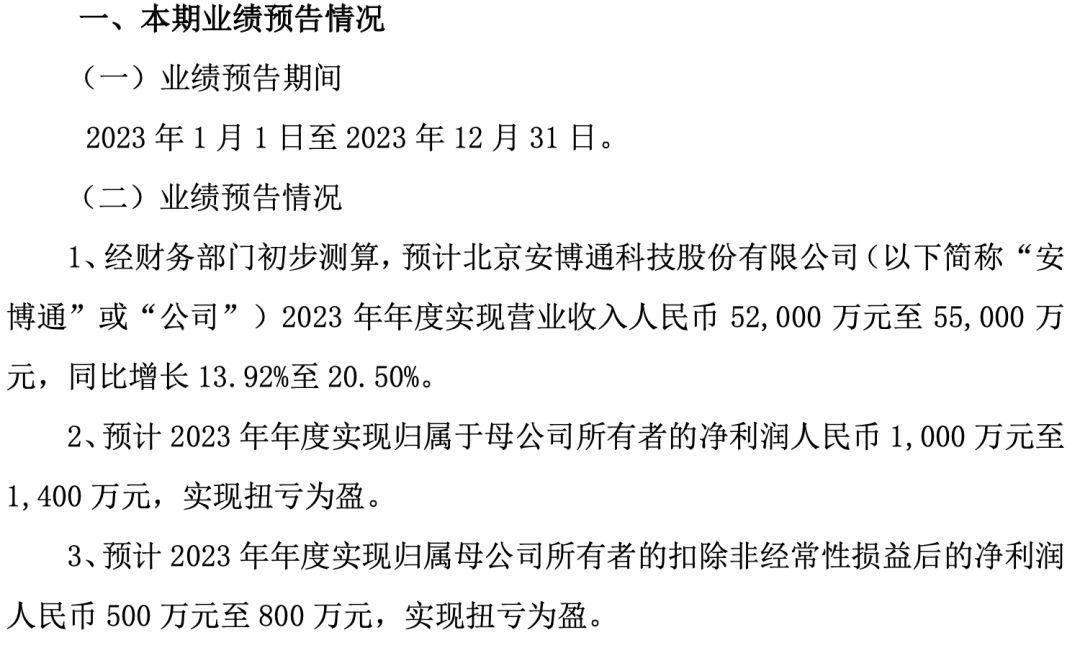

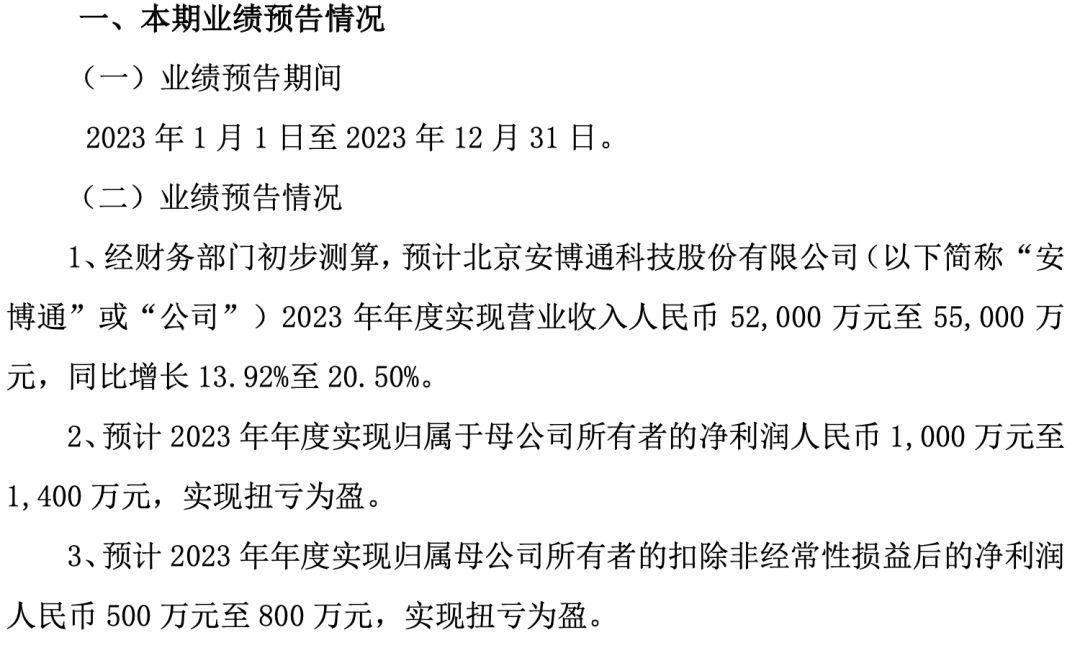

安博通:扭亏为盈 0.1亿-0.14亿

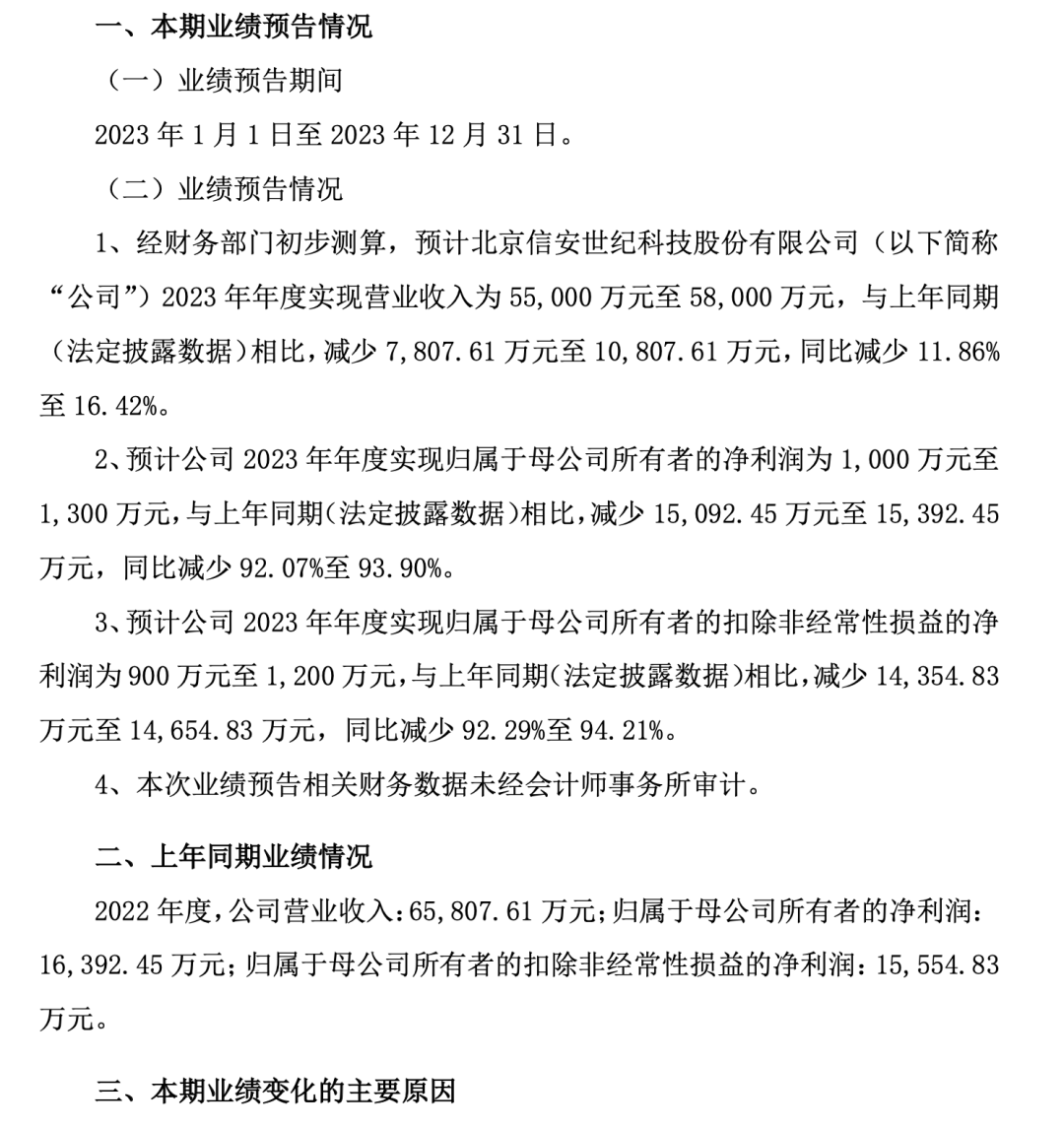

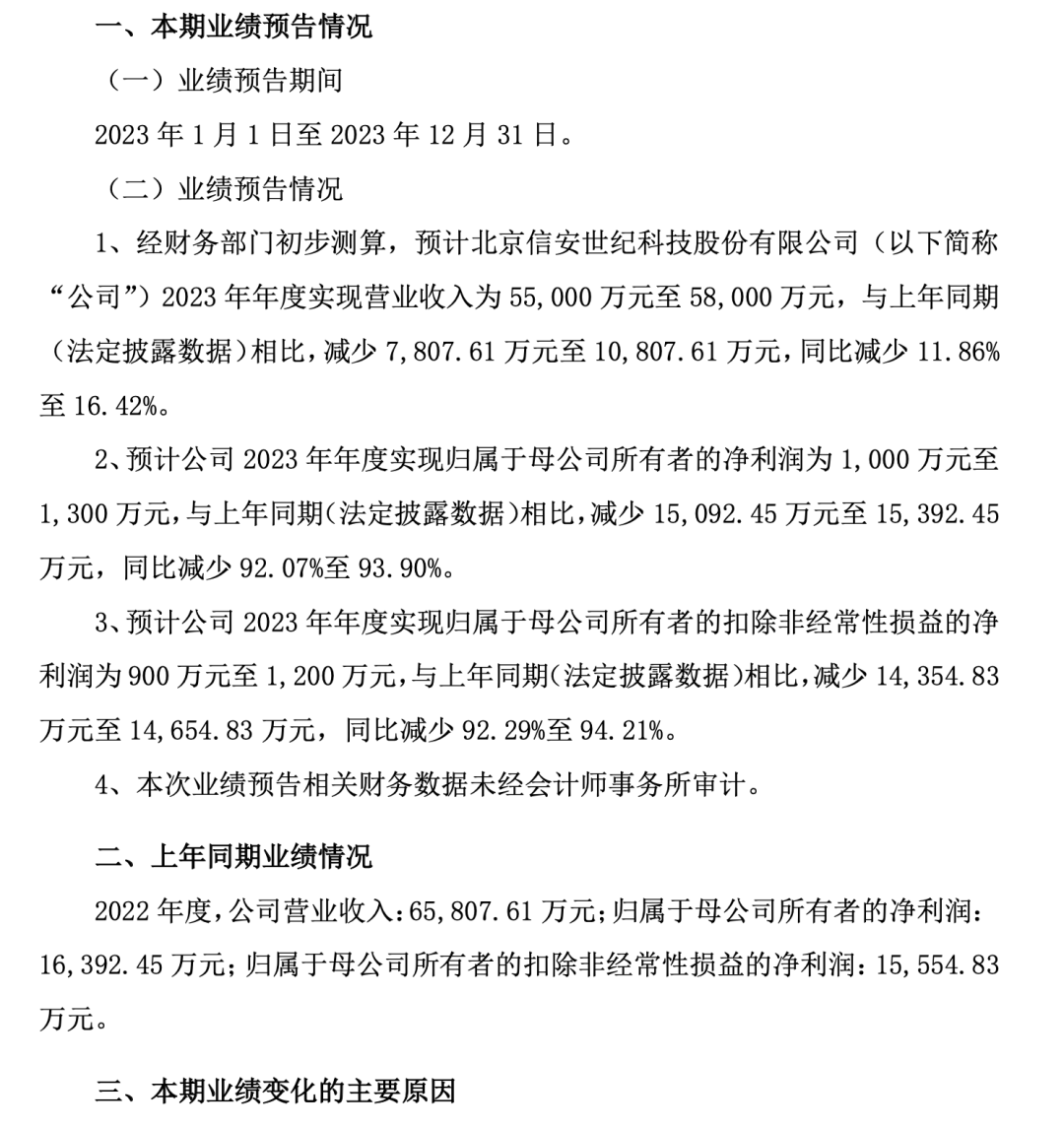

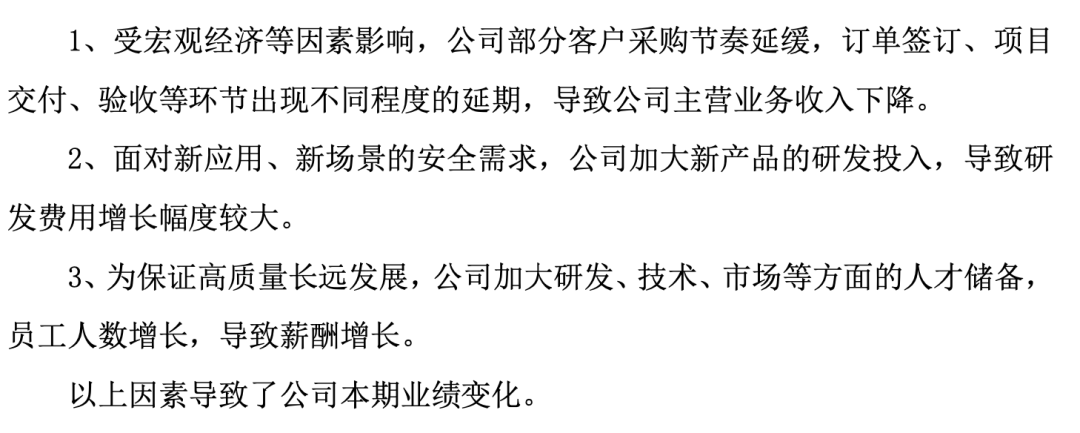

信安世纪:盈利0.1亿-0.13亿

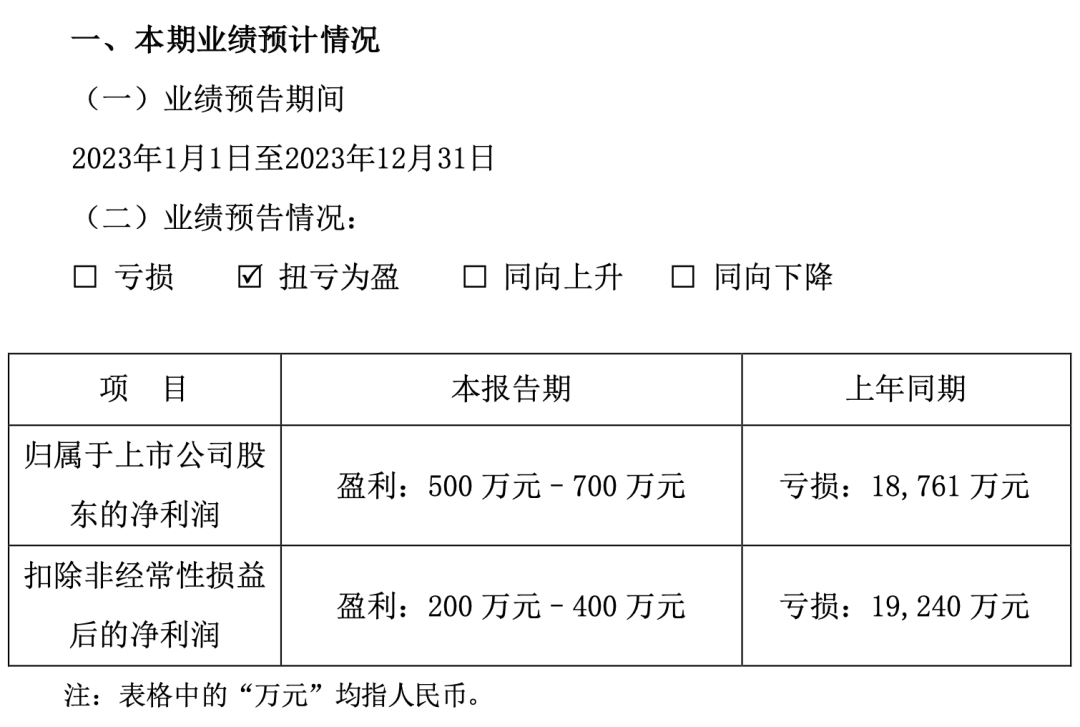

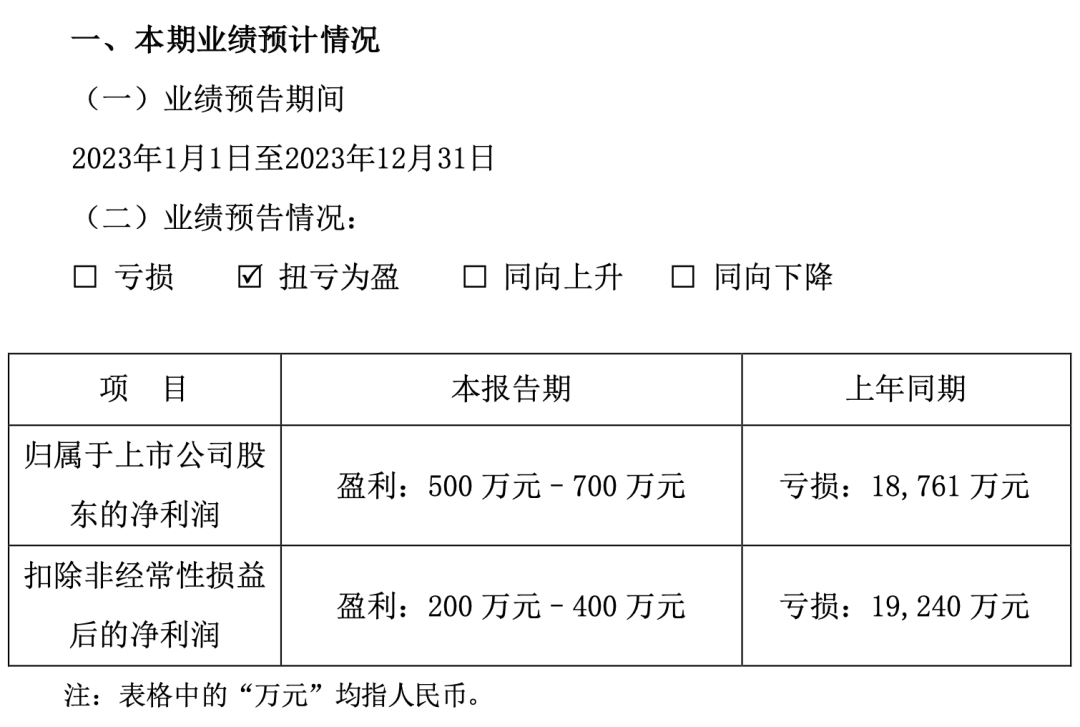

北信源 :扭亏为盈 500万-700万

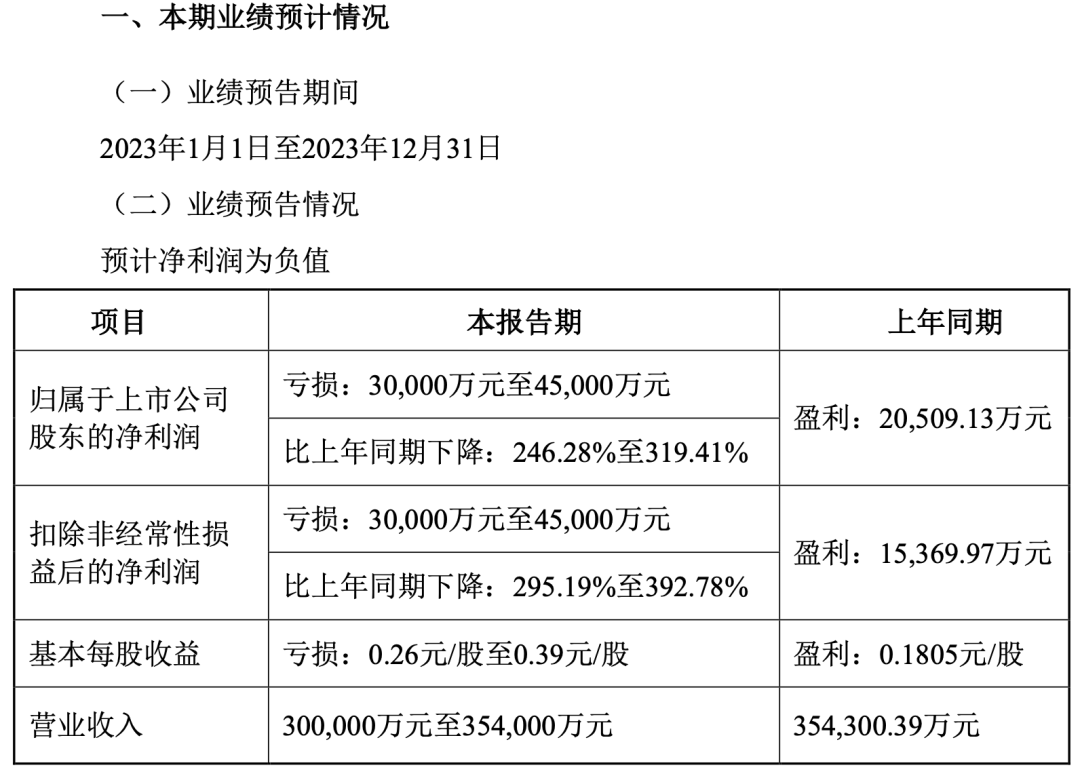

业绩变动原因说明

报告期内,公司归属于上市公司股东的净利润和扣除非经常性损益后的净利 润变化的主要原因如下:

1、报告期内,公司实现营业收入 756,800 万元-769,100 万元,同比长2.09%-3.75%。2023 年,国内宏观经济环境复苏力度较弱,下游客户的投入仍然 谨慎、采购流程变长、需求恢复较为缓慢,加之市场竞争激烈、公司对外部环境变化的响应不够及时等多重因素影响,公司新增订单不理想。

2、报告期内,公司持续加强和上游芯片、部件、整机厂商的战略合作,进一步提升供应链管理水平,相关降本措施在报告期内发挥作用,公司整体营业成本有所下降,综合毛利率同比小幅提升。

3、报告期内,公司持续实施降本增效措施,三费(研发、销售、管理费用) 增速小幅增长,持续控制在合理范围内。其中,由于报告期内业务活动增加,市场和营销经费支出较多,销售费用的增速较高。

4、公司预计 2023 年度非经常性损益对归属于上市公司股东的净利润影响 额约为 9,000 万元,主要为政府补助、理财投资收益及参股投资企业公允价值变 动等; 2022 年度非经常性损益对净利润的影响金额为 9,373.78 万元。

报告期内,密码业务市场较去年有所复苏,公司聚焦密码业务,优化收入结构,主营业务整体毛利率较 2022 年有所提升;公司立足降本增效、精益管理的经营理念,报告期内管理费用稳步下降。

公司 2023 年预计非经常性损益归属于上市公司股东的净利润影响约 4,500万元,主要系公司持有的其他非流动金融资产公允价值变动收益、闲置资金理财 收益及政府补助收益等。

1、2023 年度公司营业收入持续增长,围绕安全网关、安全管理和安全服务三大品类持续丰富产品矩阵,安全管理和安全服务收入实现快速增长,如策略可视化产品、流量类产品以及数据安全产品市场需求强劲。响应国家数字化建设的需求,公司在 2023 年度布局的新业务数字化解决方案有所突破,综合上述情况公司实现收入大幅增量。

2、2023 年度公司陆续推出了多款新品,“天枢”安全服务链控制器、“晶石”安全策略集中管控平台、“网络访问控制一体化管理与运维解决方案”、端网一体数据安全可视化方案、基于自动拓扑的业务运行监测解决方案、面向业务视角的网络安全策略合规解决方案等,同时,公司积极在数据安全、云安全、信创安全、安全+AI 等前沿方向进行布局,以保持核心技术的领先性,为公司长久发展注入了动力。

3、2023 年度,公司在全国布局拓展方面逐步成型,一方面立足北京、武汉两大研发中心,研发体系不断完善,另一方面新兴布局国内七大区域运营中心的拓展工作,报告期内公司东北、华北、西北、西南地区销售增长动能强劲。公司 旗下子公司收入增量明显,如上海安博通信息科技有限公司、北京安博通数字能源科技有限公司、北京安博通数字物联科技有限公司分别实现高速增长。

4、受到宏观经济环境因素影响,行业整体增速有所放缓,公司保持高质量发展的经营理念,对内保持开源节流,重视费用及成本控制,由此迎来收入正向增 长,利润扭亏为盈。

1、报告期内,公司经营快速恢复,业绩明显向好,营业收入同比增加,同时,公司进一步加强应收账款催收和管理,加快应收账款周转,使得信用减值损失较上年同期减少,净利润扭亏为盈。

2、报告期内,公司经营活动产生的净现金流良好,经营活动净现金流在5,000 万至7,000万,最终以审计结果为准。

3、报告期内,预计非经常性损益对当期归母净利润的影响约为300万元,主要为公司确认的政府补助和理财产品收益等。

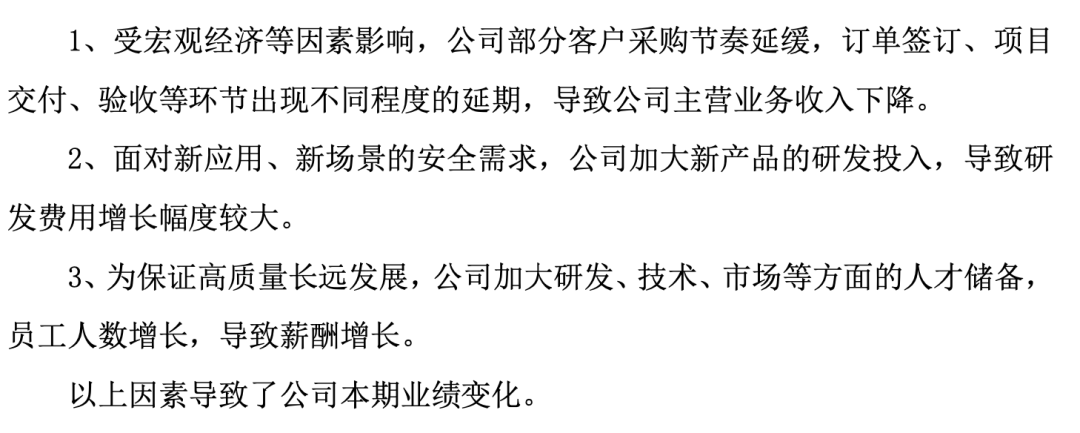

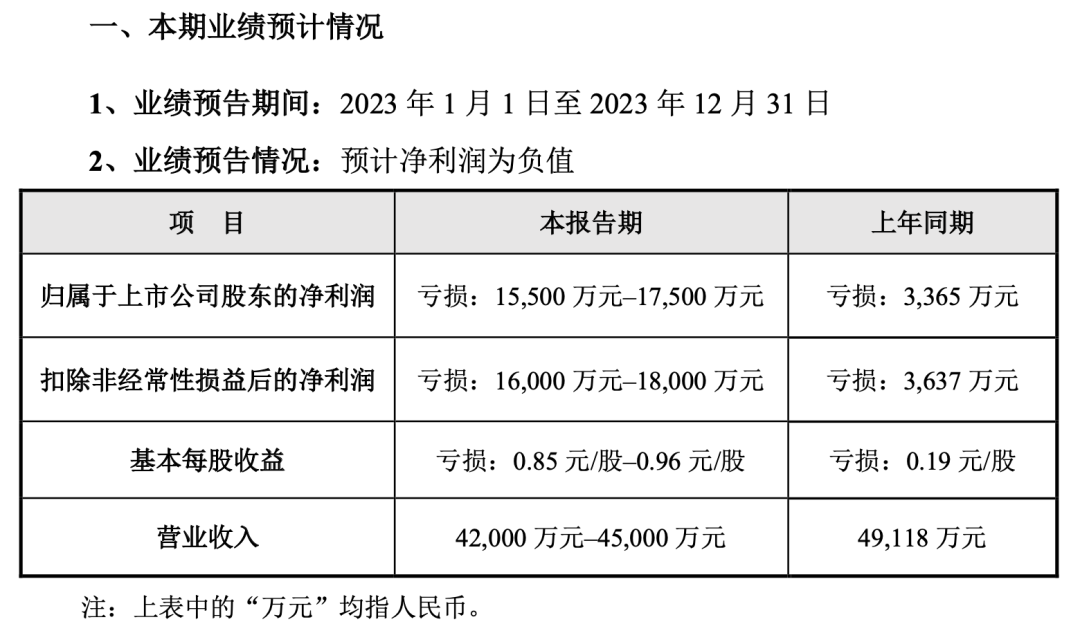

(一)公司所处行业市场需求释放走弱,大项目招投标进度不及预期,且部分项目延迟交付,导致公司整体营业收入较上年同期有所减少,利润同比下滑。

(二)预计报告期内非经常性损益对当期净利润影响较小,上年同期非经常性损益为 1,937.92 万元。

业绩变动原因说明

报告期内,国内经济运行企稳回升,行业政策逐步落地,影响公司业绩下滑的主要因素得到有效缓解。公司把握市场机遇,持续优化业务布局,积极推动各项业务有序开展,主营业务呈现明显的恢复态势。

2023 年实现营业收入 90,000 万元-100,000 万元,同比上升 39.71%-55.23%。同时,公司加强内部管理,优化人员结构,提升组织效率,期间费用得到有效管 控,利润大幅减亏。

公司 2023 年度非经常性损益对净利润的影响金额约为 3,200 万元,主要系非流动资产处置收益及政府补助等。

1.本报告期内,部分客户预算投入缩减,部分在手订单确认延缓,导致公司营业收入出现一定程度的下滑;

2.本报告期内,全资子公司江苏税软软件科技有限公司(以下简称“江苏税软”)的经营业绩不及预期。综合客观因素和未来业务发展判断,公司 2023 年度拟对江苏税软计提商誉减值准备。根据《会计监管风险提示第 8 号—商誉减值》及《企业 会计准则第 8 号—资产减值》的相关要求,拟计提商誉减值准备金额范围在 7,000 万元至 11,400 万元之间。在本次计提商誉减值准备之前,公司商誉合计 54,220 万元,本次计提商誉减值准备后,商誉余额为 42,820 万元至 47,220 万元之间。最终商誉减值准备计提数据将由公司聘请的具有从事证券、期货相关业务资格的评估机构及审计机构进行评估和审计后确定;

3.预计 2023 年度公司非经常性损益对净利润的影响金额 区间为 9,800 万元至 12,550 万元。公司转让厦门服云信息科技有限公司 27.46%股权取得的投资收益属于非经常性损益。

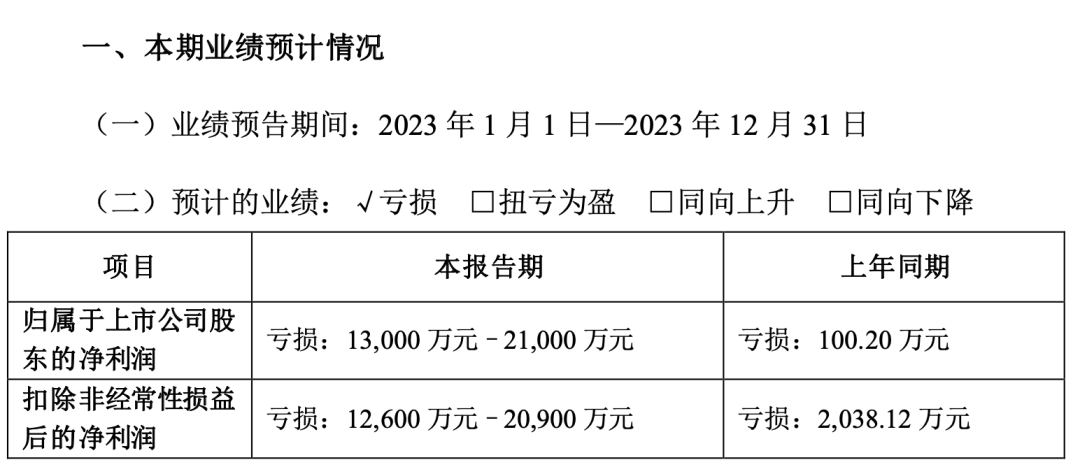

业绩变动原因说明

1、报告期内,公司部分项目的进度不及预期,导致营业收入同比下降。

2、报告期内,为巩固技术端、营销端的竞争优势,公司加大技术研发、场景应用等方面的投入,持续推进新产品、新技术的落地以及核心产品的迭代升级; 公司加大市场营销方面的投入,提升公司在重点行业、重点区域的触达能力。相关投入导致公司成本费用有所上升。

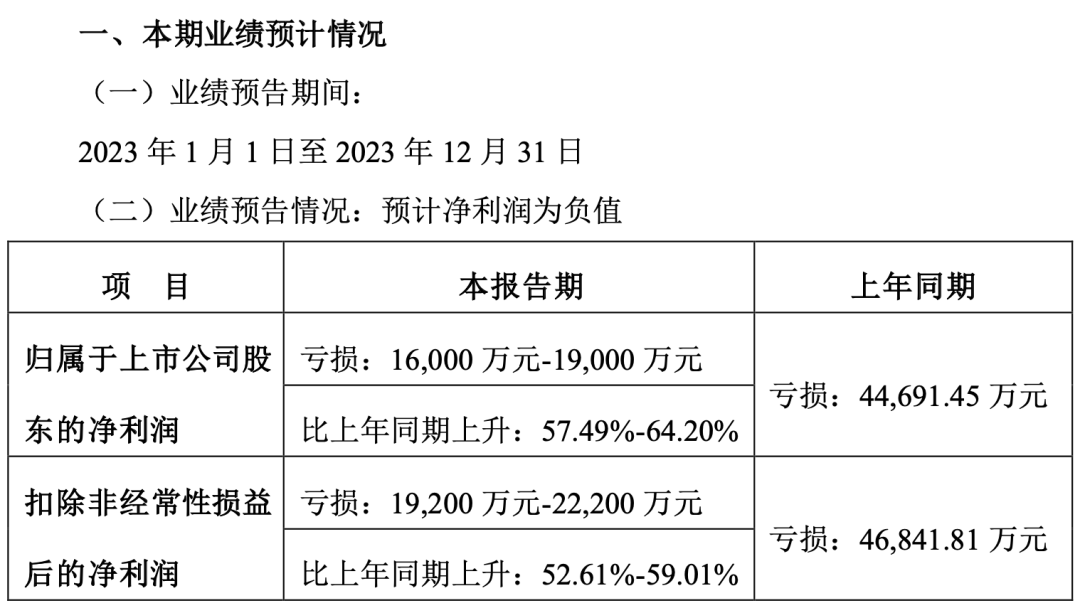

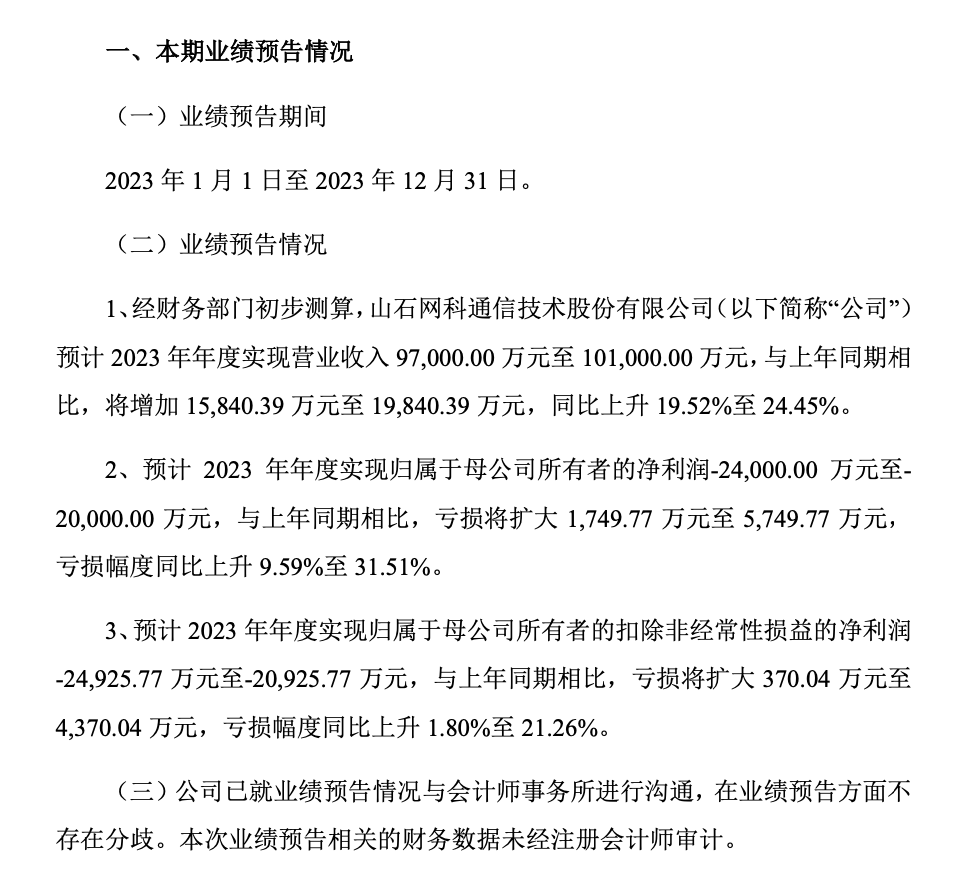

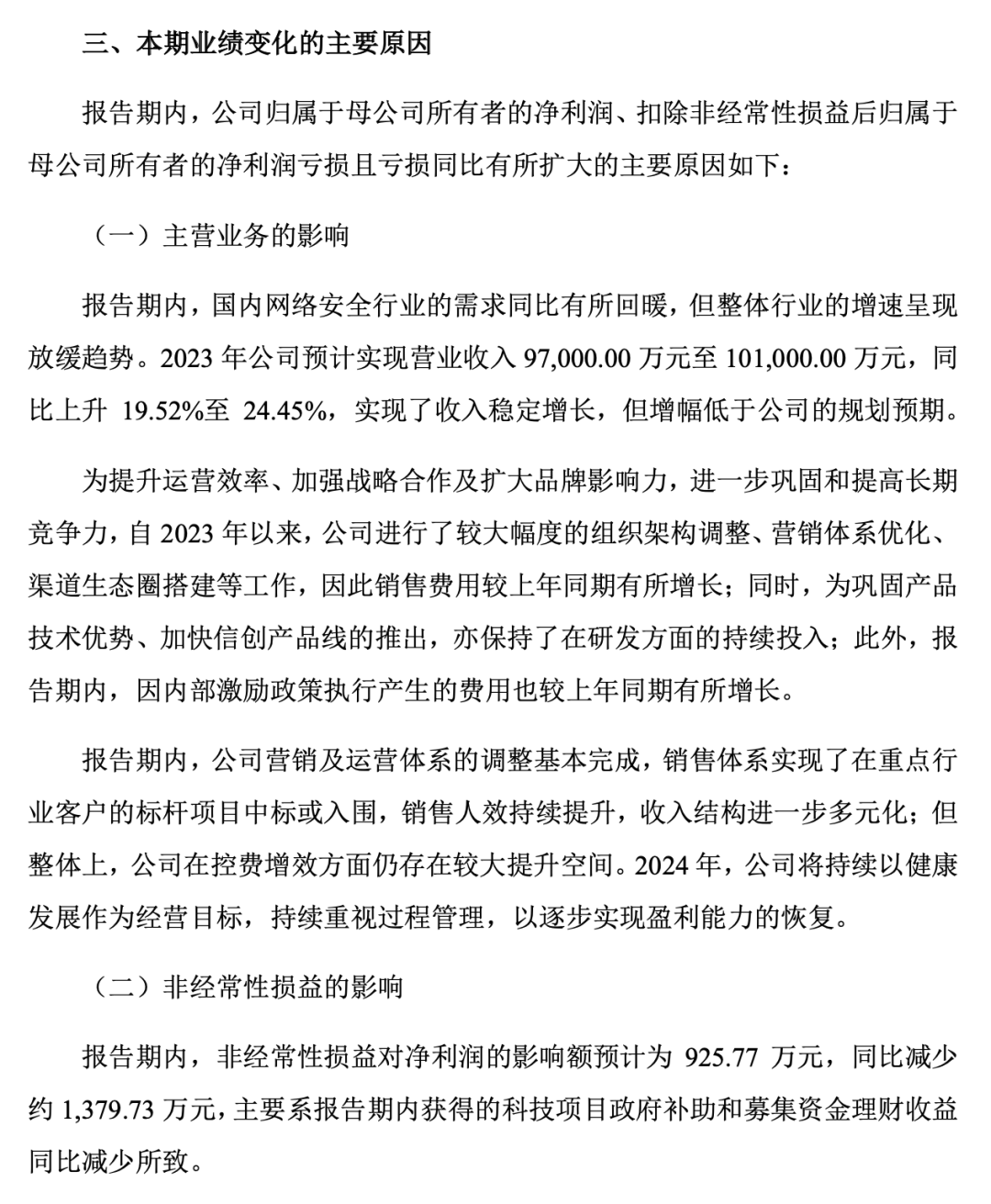

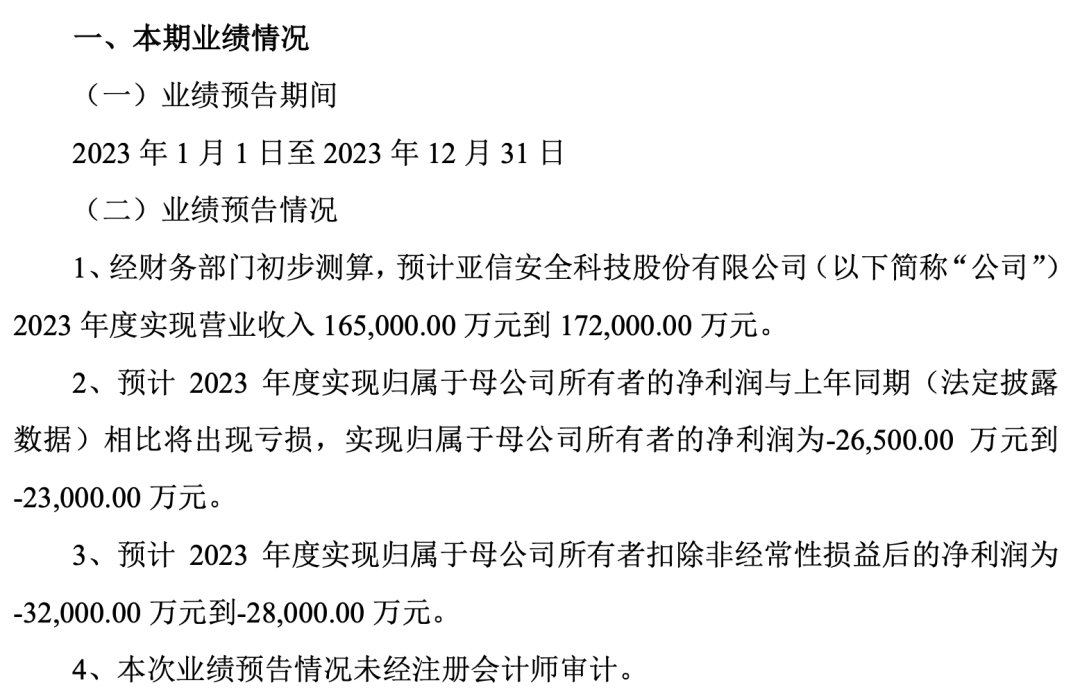

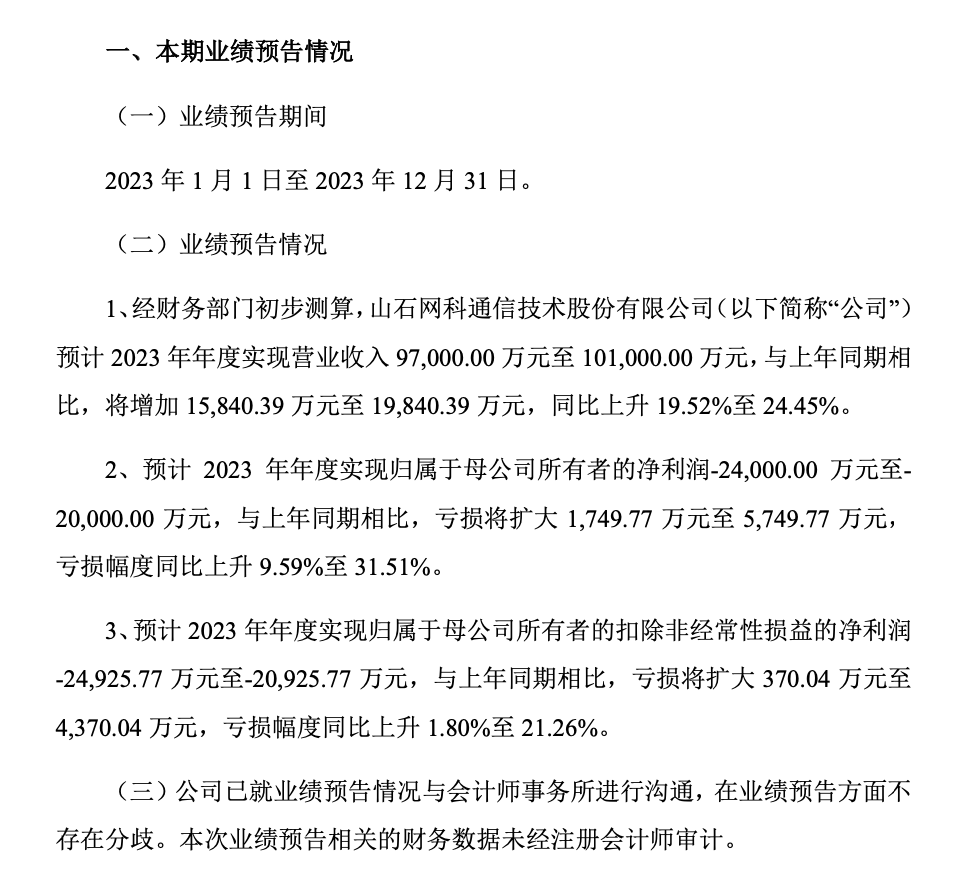

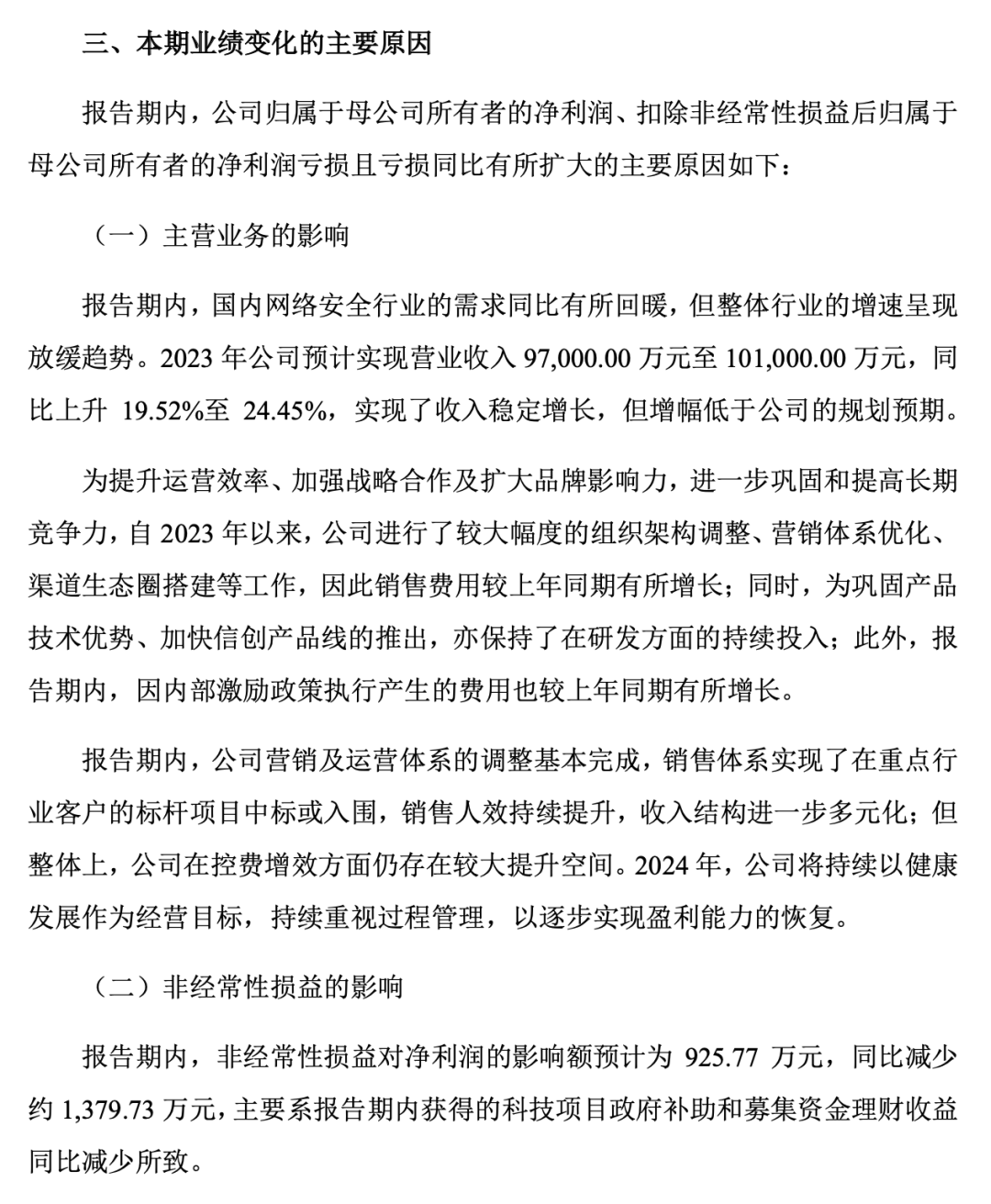

报告期内,公司归属于母公司所有者的净利润、扣除非经常性损益后归属于母公司所有者的净利润出现亏损的主要原因如下:

(一)报告期内,受整体宏观经济及市场环境影响,下游行业客户安全预算投入缩减,部分行业客户收入确认周期延长,导致公司收入增长小幅放缓。

(二)报告期内,为保证产品技术的竞争优势,公司持续加大对核心产品的 研发投入,同时公司立足未来长远发展,面对新应用场景的安全需求加强新产品的研发投入,研发费用较上年同期增长较多。此外,公司对外投资产生的公允价值变动收益较上年同期有所降低。以上变动对公司盈利水平造成较大影响。

(三)报告期内,公司预计非经常性损益对净利润的影响金额为5,250.00万元,主要系政府补助收益、银行理财收益等。

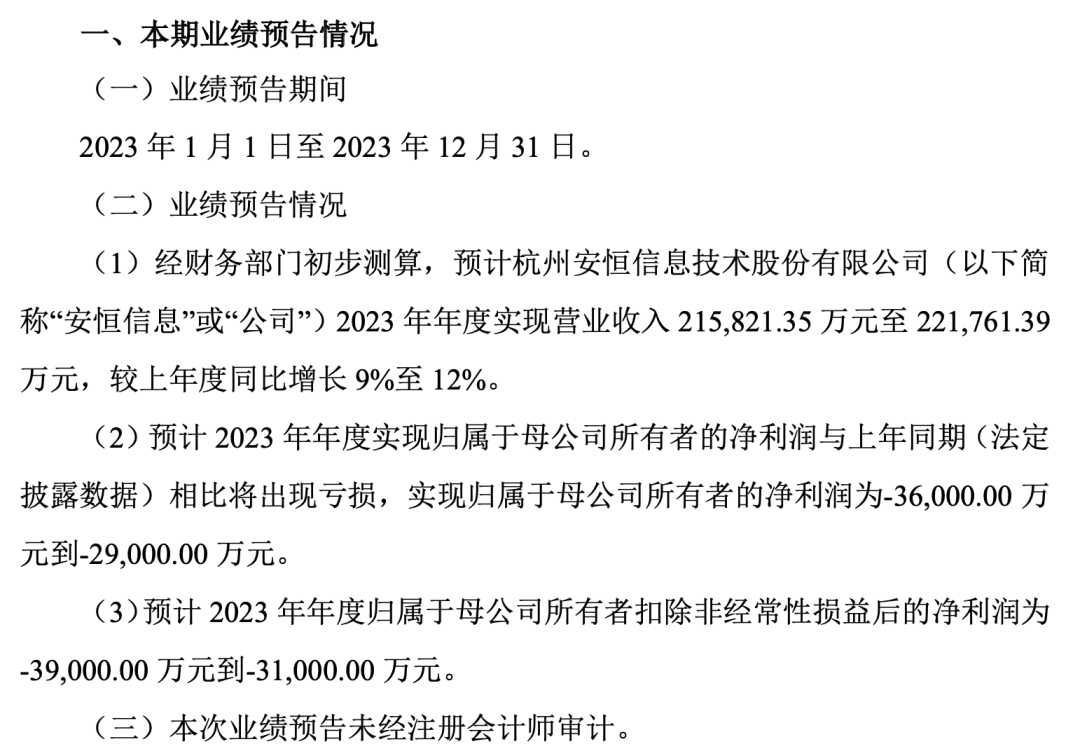

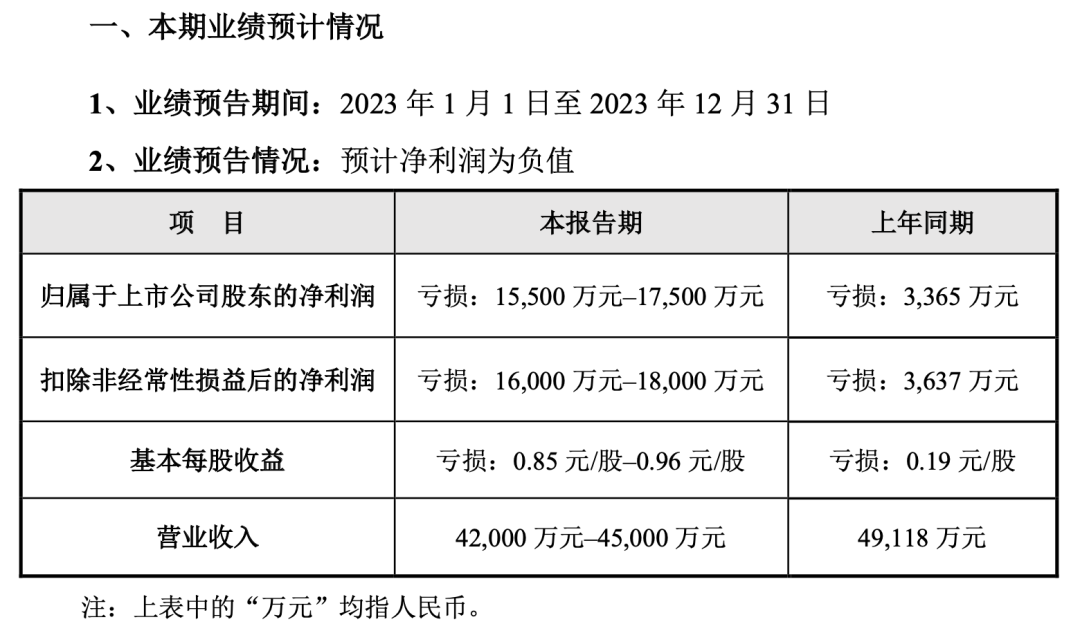

1、报告期内,在宏观经济环境承压的情况下,公司营收依然保持了较为稳定的增长趋势。公司持续优化产品和服务结构,回款能力大幅提高;行业军团战略已显成效,其收入增速显著超越公司整体收入增速,特别是运营商军团的表现亮眼,其中电信业务板块尤为突出,收入同比增长超 50%;在大数据局等政府客户中,公司的服务和解决方案继续受到认可,为收入增长做出积极贡献;公司的“恒脑·安全垂域大模型”产品已覆盖了运营商、金融以及制造型企业和大数据局等多个行业客户;公司订阅式收入稳步攀升,持续呈现积极的增长态势。

2、报告期内,公司研发费用、销售费用及管理费用增速明显下降,降本增效成果显著。但由于公司人员基数较大,公司刚性人工成本仍呈增长趋势,对公司净利润产生一定影响。

3、报告期内,公司为支持杭州亚运会、成都大运会等重大赛事进行了偶发性的较大投入,相关成本和费用有所增加,对公司短期净利润产生了一定影响。

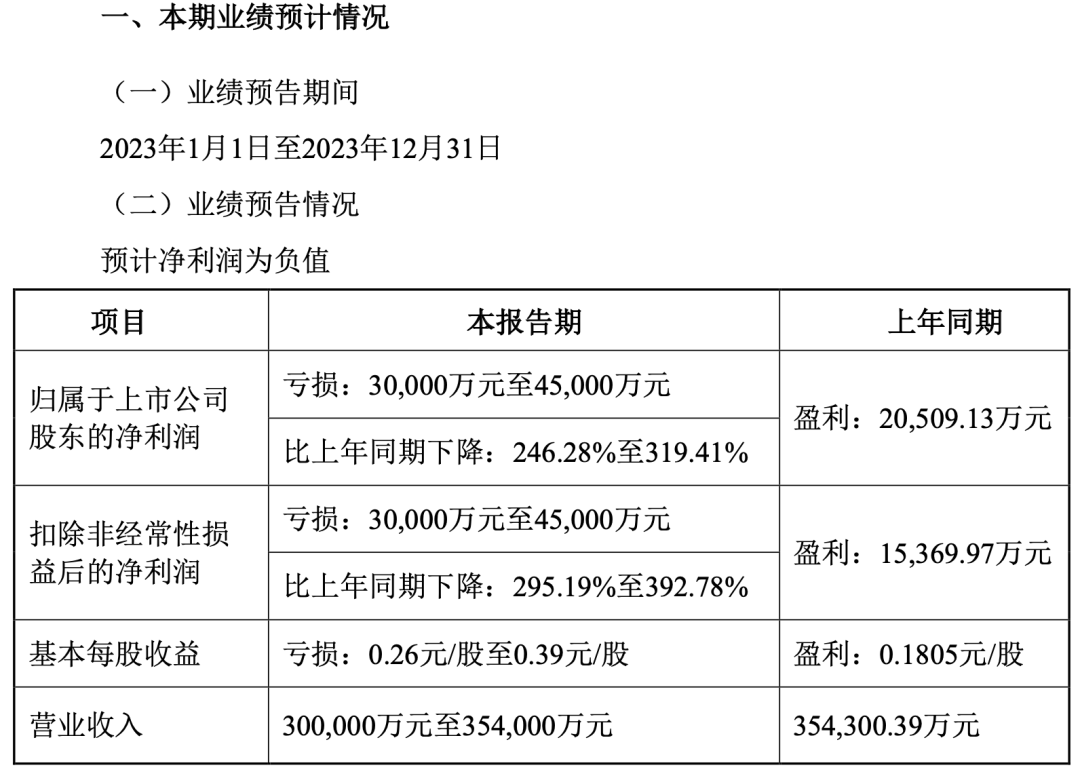

因公司 2023 年 12 月安全项目存在实施和交付延迟情况,影响了 2023 年度的收入确认,预计全年营业收入为 300,000 万元至 354,000 万元,归属于上市公司股东净利润为-30,000 万元至–45,000 万元。归属于上市公司股东净利润亏损的主要原因是基于北京天融信科技有限公司及其子公司营业收入及营业利润未达预期,根据《企业会计准则第 8 号–资产减值》及相关会计政策规定,从审慎原则出发,经公司初步测算,预计计提商誉减值约 36,000 万元至 46,000 万元。截至目前,相关资产减值测试尚在进行中,最终减值金额将由公司聘请的专业评估机构及年审会计机构进行评估和审计后确定。

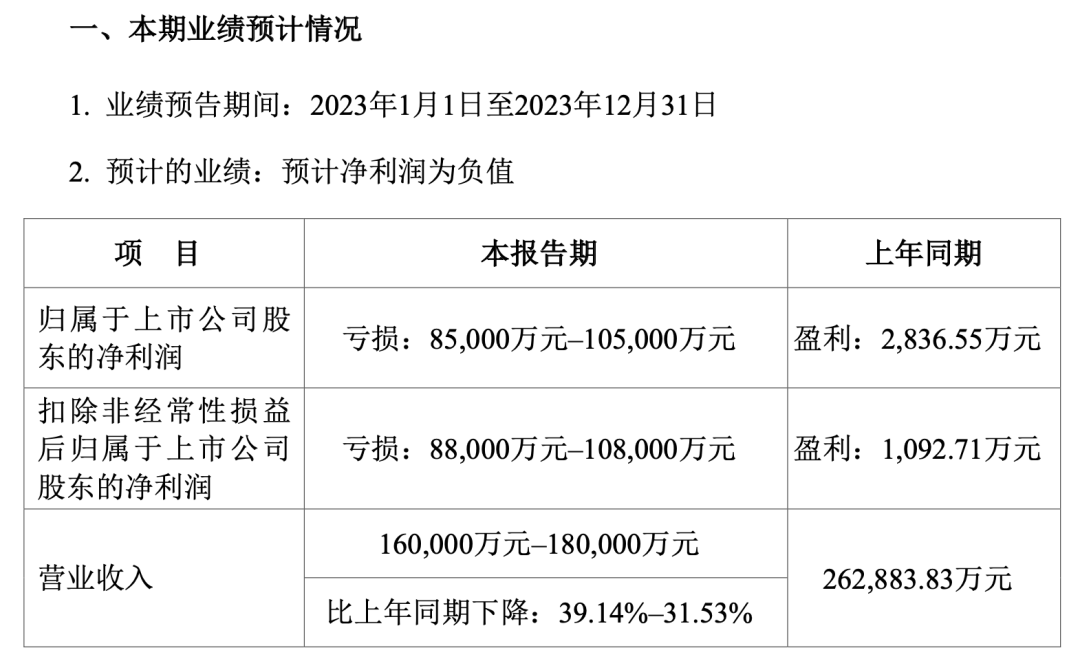

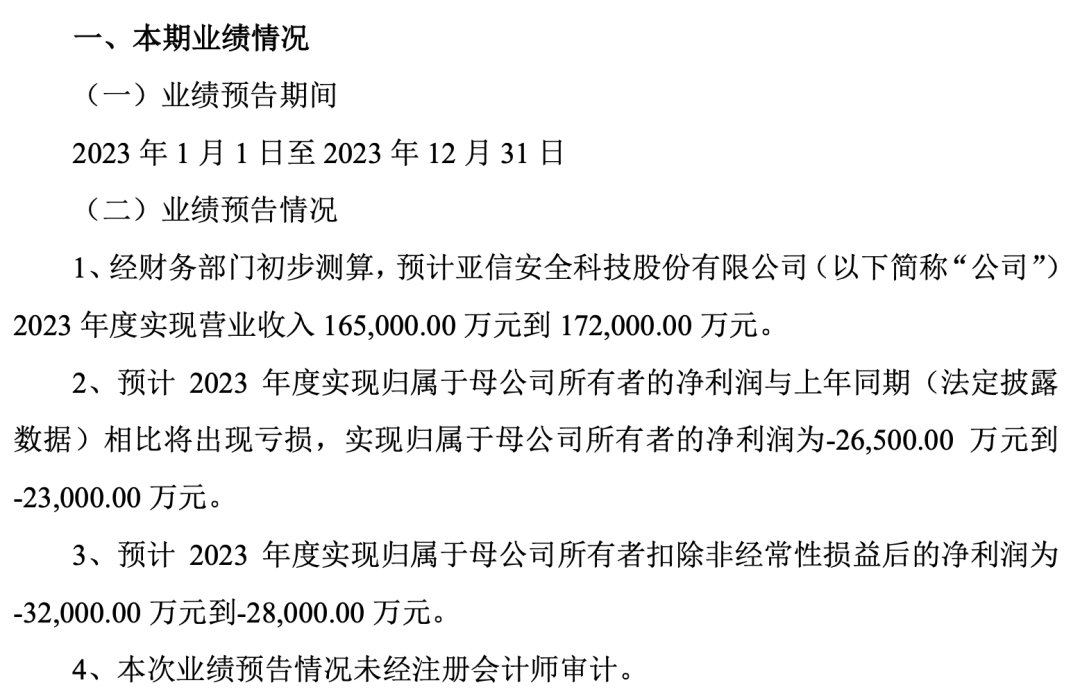

1. 报告期内,部分重点行业客户预算减少,行业竞争激烈,招投标节奏滞后, 项目执行周期拉长;部分重点项目交付、验收进度有所放缓,收入确认周期延长, 导致报告期内确认的收入同比大幅下降,毛利率亦受到影响。

2. 公司立足中长期发展,在资源分配上加大了对格局性项目(包括产单周期 较长的重点客户和重点项目)的布局,加强了对格局性产品和新应用场景的投入, 以期树立标杆,带动行业。但格局性产品和项目突破周期较长,影响了当期收入的表现,由于研发和售前等投入较大且前置发生,相应费用较上年同期增长。

3. 报告期内,公司全资子公司北京亿赛通科技发展有限责任公司全年盈利水平不及预期。为了更加客观、公正地反映公司的财务状况和资产价值,根据《企业会计准则第 8 号-资产减值》等相关会计政策规定,按照谨慎性原则,公司预计计提商誉减值金额约 7,000 万元至 9,000 万元,最终计提的商誉减值金额将由审计机构进行审计后确定。

(本文不构成投资建议,按此操作后果自负)