2022中国信创产业链全景图

1、定义:明晰国产化替代领域

信创产业,即信息技术应用创新产业,旨在实现信息技术领域的自主可控,保障国家信息安全。其核心是建立自主可控的信息技术底层架构和标准,在芯片、传感器、基础软件、应用软件等领域实现国产替代。信创产业是数字经济、信息安全发展的基础,也是“新基建”的重要内容,将成为拉动中国经济增长的重要抓手之一。

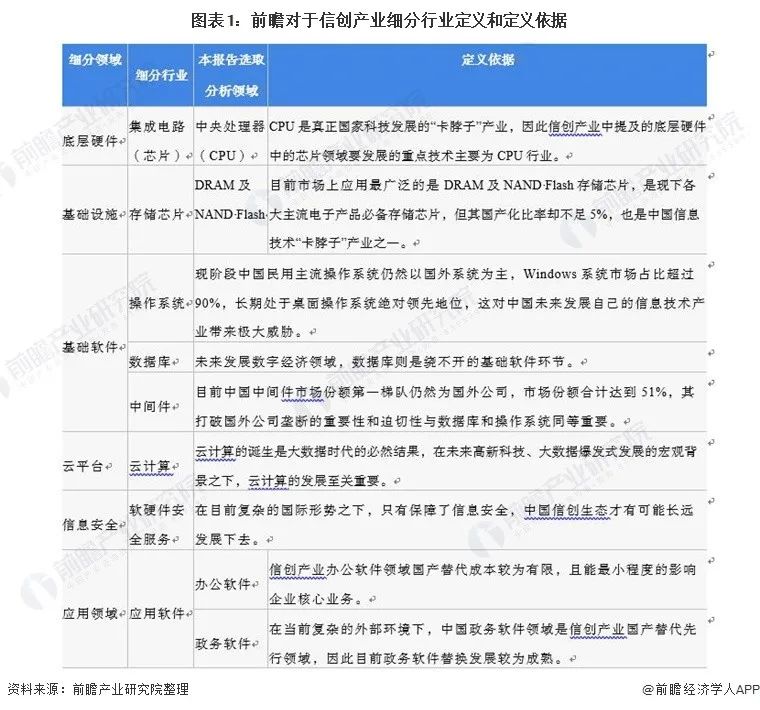

为方便研究,前瞻对于信创囊括新分领域进行了较精准定义,详细定义情况如下:

2、产业链:软硬件协同发展

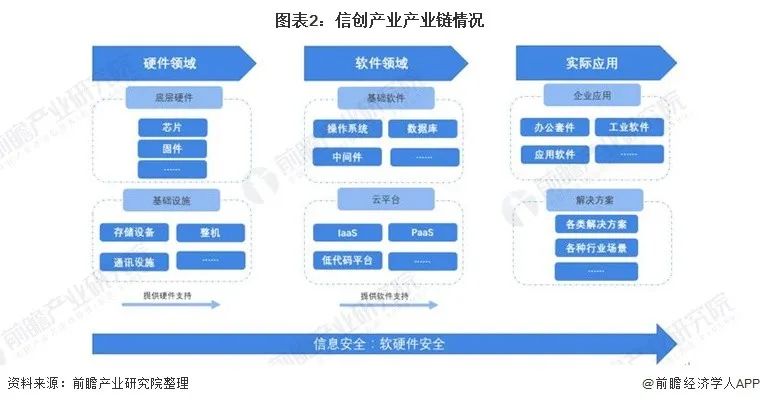

信创产业包含的细分行业十分庞杂,通过对产业内部包含的细分领域进行梳理,将信创产业产业链大体分为软件领域、硬件领域、实际应用和信息安全四大类。硬件领域中包括底层硬件和基础设施,软件领域中包含基础软件和云平台两部分,实际应用场景中包含企业应用和解决方案两大类,信息安全控制则贯穿整个信创产业。详细产业链分布情况如下:

信创产业分为硬件领域、软件领域、实际应用和信息安全四大板块。

硬件领域分为底层硬件和基础设施,其中底层硬件包括芯片、固件等,其代表公司有飞腾、鲲鹏、兆芯、龙芯、立思辰等,基础设施包括存储设备、整机和通讯设施等,代表公司有清华同方、中国长城、浪潮、晋华、紫晶存储等。软件领域分为基础软件和云平台等,其中基础软件包括操作系统、数据库和中间件等,代表公司有麒麟、统信、普华、达梦数据库、人大金仓、东方通、中创中间件等,云平台则包括IaaS、PaaS和低代码平台等,代表公司有用友、阿里云等。实际应用领域则分为企业应用和解决方案两部分,信息安全行业则贯穿信创产业始终,其代表公司有中孚信息、360等。

行业发展历程:2019年正式启动

信创二字来源于“信息技术应用创新”。信创产业,即信息技术应用创新产业。信创产业推进的背景在于,过去中国IT底层标准、架构、产品、生态大多数都由国外T商业公司来制定,由此存在诸多的底层技术、信息安全、数据保存方式被限制的风险。全球IT生态格局将由过去的“一极”向未来的“两级”演变,中国要逐步建立基于自己的IT底层架构和标准,形成自有开放生态。基于自有IT底层架构和标准建立起来的IT产业生态便是信创产业的主要内涵。

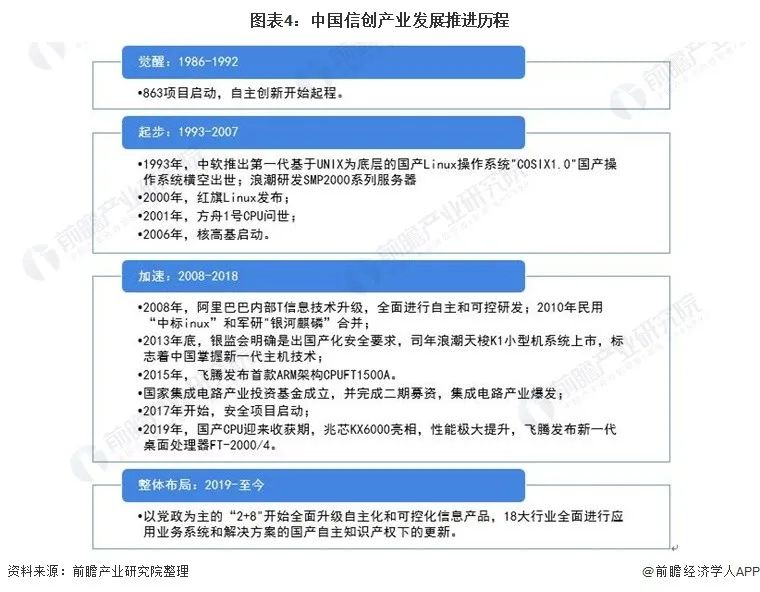

信创产业是中国坚持走信息技术应用自主创新之路的必然结果,以“863”计划为起点,共经历了“觉醒”、“起步”、“加速”、“可靠”和“整体布局”五个阶段,形成了以国家和科研机构为引导,大型国有企业和民营企业为实践突破的信创产业新局面。

行业发展现状

硬件领域和操作系统国产化替代有待改进

1、行业整体情况:规模有限但增速较快,两年内增速超40%

中国信创产业提出的核心为“国产化”,在本文定义的信创领域中,不同的细分领域现阶段国产化率也存在一定差异。前瞻在综合市场各方数据后对于现阶段中国信创各细分行业的国产化率进行了估测,得到数据结果显示,中国CPU和操作系统领域国产化比率相对较小,2020年两个领域国产化率分别仅为0.5%和1.2%,其未来可发展增长空间较大。2019-2020年国产化率变动幅度不大与中国中间件国产化替代进程和中间件企业供应能力受限有一定关系,但未来随着信创产业的发展,中间件国产替代进程或会出现较大规模增长。

根据信创产业提出的目标和背景情况,前瞻认为信创产业实际的市场规模为定义产业总体市场规模与国产化渗透率的乘积,即以为在目前中国定义的信创产业整体规模测算基础上加入国产替代现状的考量后,得到中国目前信创产业实际市场规模。

通过此逻辑,前瞻对于中国2019-2020年信创产业市场规模进行了测算,结果显示中国信创产业市场规模在2019-2020年分别为1950亿元和2752亿元,同比增长40.88%。

2、细分市场一:底层硬件-CPU:市场报价主要仍为Intel和AMD

根据前瞻对市场上CPU产品查询整理来看,中国有报价的CPU共计153款,其中价格在3000元以下的CPU产品较多,其中500-1000元价格区间产品最多,达到25款,3000-4000元价格区间产品最少,仅有8款产品。从报价网站来看,目前中国报价清晰的CPU产品主要为Intel和AMD两家,龙芯出品的芯片产品基本没有详细网站报价情况。

3、细分市场二:基础设施-存储芯片:手机、PC和服务器为主流应用领域

TrendForce数据显示,当前手机和移动设备是DRAM最大的应用领域,占比达39.6%;但未来随着更多的计算和存储向云端转移,服务器将逐步成为DRAM最大的应用方向,服务器用DRAM也将成为未来最稳定增长的领域之一,预计2025年服务器应用占比将增长至48%。

根据Trendforce的数据统计,2020年NAND闪存颗粒的下游需求市场以智能手机端为主,未来到2023年,智能手机板块的需求将小幅度上涨,而服务器的需求将大幅上涨,与此形成对应的则是在PC端的需求下降。

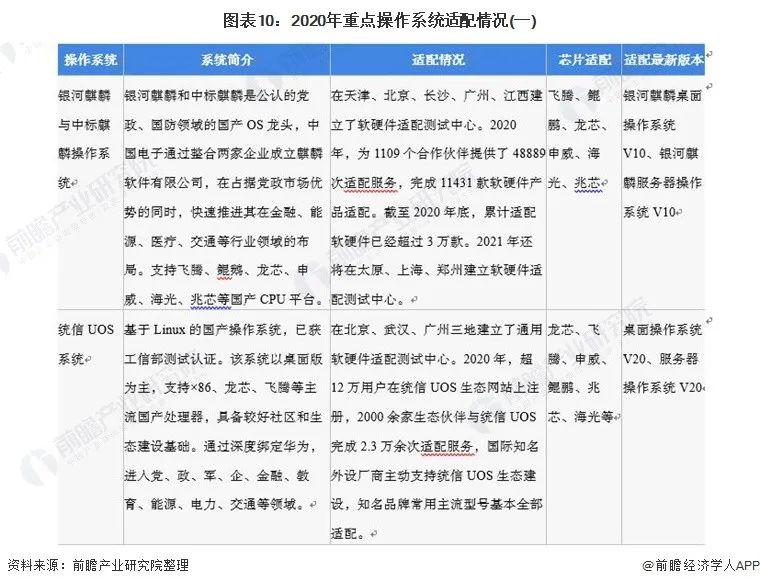

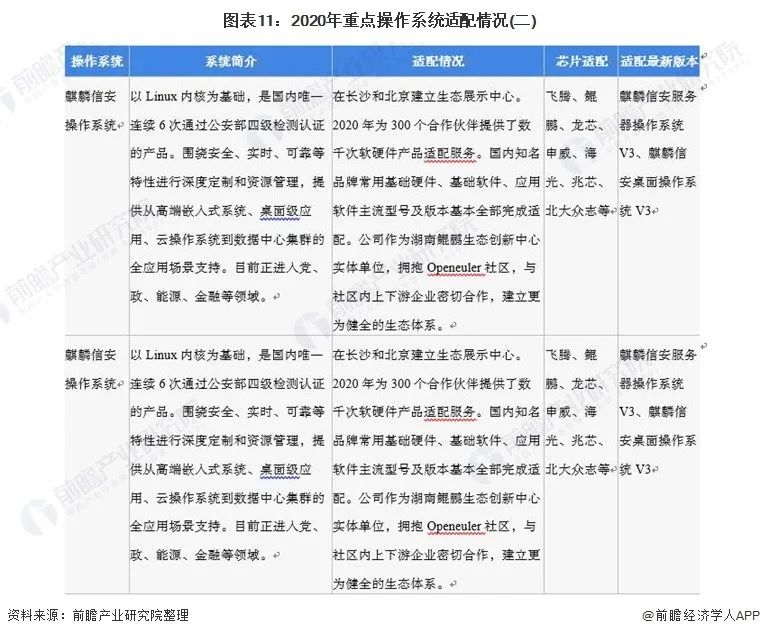

4、细分市场三:基础软件-操作系统:兼容性和适配性逐步完善

在桌面操作系统和服务器操作系统领域,中国已有部分产品投入应用,产品的兼容性和适配性得到逐步完善。从生态适配进程看,银河麒麟、统信、麒麟信安、中电普华等主流国产操作系统均已完成对联想、华为、清华同方、中国长城、中科曙光等整机厂商设备的适配,基本能兼容流式、版式、电子签章厂商所发布的办公类应用,兼容数据库、中间件、虚拟化、云桌面、安全等软件厂商所发布的数百种应用和业务。

5、细分市场四:基础软件-数据库:数据库采购意愿同比较高

根据《2021年中国信创生态市场研究报告》中的调研统计数据,从用户需求来看,用户对数据库、企业应用软件、安全软硬件方面的需求显著高于其他细分领域,其中数据库的需求占比为40%。从用户对信创实际采购产品占总体IT支出的比例来看,IaaS、数据库、低代码、企业应用软件、解决方案、网络设施是信创实际采购热点领域,其中数据库采购占比为34%。

从技术驱动型信创用户重点采购产品分布来看,更偏好安全软件、安全硬件、企业应用软件、数据库、云服务平台、解决方案等,其中数据库购买偏好需求人群占比45%。

综合来看,数据库与信创各领域需求占比TOP1的差距较小,这说明在需求市场,信创数据库的重要性较大。

6、细分市场五:基础软件-中间件:增速超过100%

根据CCW research对中间件产品2015-2018年市场规模统计数据来看,中间件的增速保持在7%以上,其在中国软件产品收入领域占比基本稳定在0.37%上下,由此可以或可以猜想2019年中间件占中国软件产品收入比重保持不变。

随着2020年中国发展信创产业的政策方针提出,中间件发展受到了国家政策的扶持发展,再结合2020年国产中间件供应企业数量暴增趋势,国产中间件销售收入或会迎来巨大增长。基于以上两点,前瞻认为2020年中国中间件占软件产品收入比重或会出现较大上浮。

基于此,前瞻对中国2019-2020年中间件市场规模进行了填补。统计数据显示,中国中间件行业市场规模呈现逐年上升趋势,在信创产业建设概念提出前,中国中间件市场规模保持8%左右的增长率稳定增长,2020年其增长速度较快,达到96.4%,市场规模达到149.6亿元。

结合2019-2020年中国中间件领域国产化率测算得到中国信创中间件市场规模分别为19亿元和45亿元,同比增长96.4%。

7、细分市场六:云平台领域-云计算:公有云占比上升较快

根据中国信息通信研究院的云计算发展调查报告,2019年中国已经应用云计算的企业占比达到66.1%,较2018年上升了7.5%。其中,采用公有云的企业占比41.6%,同比提高了5.2%;私有云占比为14.7%,同比小幅提升;有9.8%的企业采用了混合云,同比提高了1.7%。

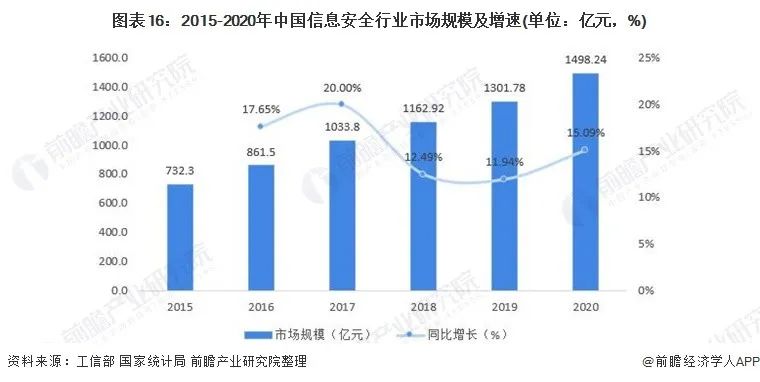

8、细分市场七:信息安全:增速维持在10%以上

近年来,受下游需求及政府政策的推动,中国信息安全产业规模不断扩大,企业数量也不断增加。2014年2月,中央成立了以习近平总书记任组长的中央网络安全和信息化领导小组,此举标志着信息安全已上升至国家战略高度。

根据《2019中国网络安全发展白皮书》定义显示,中国信息安全被列为了网络安全领域细分行业进行统计计算,根据国家统计局公布2018-2020年信息安全收入和白皮书中披露的2018-2020年网络安全产业规模,前瞻得到了中国信息安全收入在整个网络安全市场中占比保持在83%-89%之间,结合此比例和白皮书中披露的网络安全2015-2017年数据,前瞻对于2015-2017年中国信息安全市场规模数据进行了补充。

从数据来看,中国信息安全市场规模呈现逐年上升趋势,2020年中国信息安全行业市场规模达到1498.24亿元,同比增长15.09%。

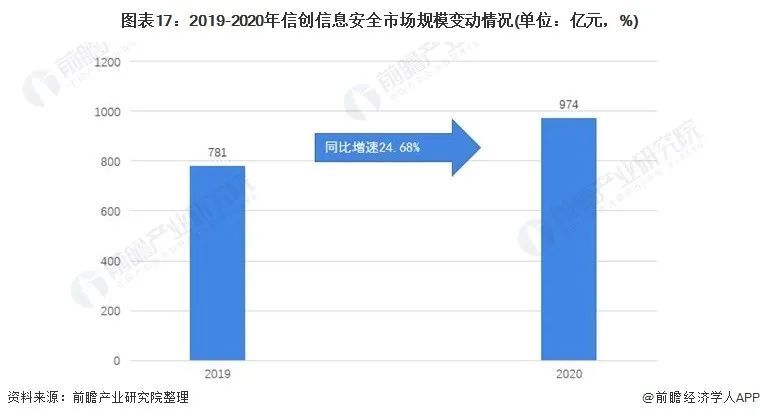

结合2019-2020年中国信息安全领域国产化率测算得到中国信创信息安全市场规模分别为781亿元和974亿元,同比增长24.68%。

9、细分市场八:应用软件:适配进程稳步推进

随着信创的逐渐深入,应用软件厂商正在积极开展适配工作。首先,应用软件的适配和案例数量是客户选择产品的重要指标之一,厂商适配的产品或方案越多,在招投标时的优势越大。其次,适配过程中产生的问题集以及相应的解决方法是企业重要的隐性优势,客户更倾向于与能够解决实际问题的企业合作。最后,完成适配的厂商通常会互相合作,通过代理与推广扩大宣传和销售渠道。现阶段,通用性的应用软件与主流厂商的适配已经基本完成,个性化应用软件的适配在稳步进行中。对应用软件厂商来说,适配将成为一个非常重要且在产业发展中长期持续的工作。

行业竞争格局

北京业务布局完善,国产企业对标国际加速发展

1、区域竞争:北京市走在全国信创前列

根据前瞻统计,从信创产业代表企业地域分布情况来看,北京优越的IT产业基础为信创产业提供支持,目前北京已形成以龙芯、统信、中科方德为核心的完整的信创产业链条覆盖,其信创企业分布共有26家;其次为天津,天津已建立以飞腾、海光、麒麟为核心的滨海信创产业园,并将围绕信创产业进行深化布局,代表企业共有7家。

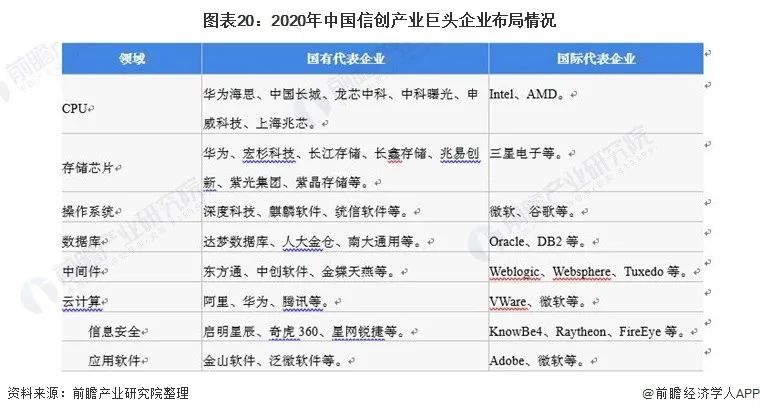

2、企业竞争:对标国际,加速国产替代

信创产业正在“2+8”领域中加速落地和实践,是实现安全化、可控化和自主系统化,提升行业核心竞争力的必备基础,以此为基础,中国信创产业代表企业走向国际化是必然趋势,与国外如Intel、微软、IBM、Oracle等巨头平等对话和业务对抗将成为常态,这种平等对抗的演进以中国信创产业持续创新并具备世界级专利的产品和服务为必要条件。

行业发展前景及趋势

增速较快,万亿市场或将启动

1、发展前景:2026年市场规模超2万亿

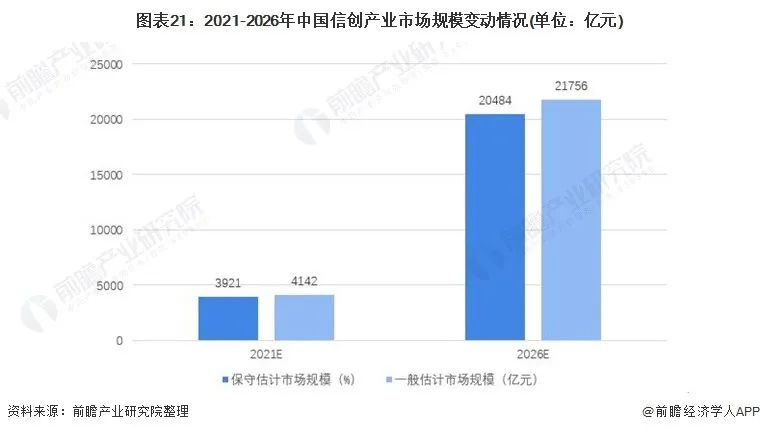

针对中国信创产业发展现状,前瞻对信创产业细分领域的国产化渗透率进行了两种程度的预测,不同渗透率情况下2021-2026年的市场规模预测情况也存在差异。前瞻对于中国信创产业国产化率进行了保守估计和一般估计,从保守估计来看,国产化率较低的仍然为CPU、操作系统和存储芯片领域,2021年预计其国有替代化率分别为0.6%、1.5%和6%,2026年达到1.5%、5%和10%。从一般估计来看,2021年CPU、操作系统和存储芯片领域预计其国有替代化率分别为1%、3%和7%,2026年达到3%、13%和8%。

结合2021-2026年中国信创产业预计国产化率计算得到中国信创产业市场规模变动情况。在保守估计下,中国信创产业市场规模在2026年或将突破2万亿,2021-2026年年复合增长率为39.19%;在一般估计下,中国信创产业市场规模在2026年或将突破2.1万亿,年复合增长率为39.34%。

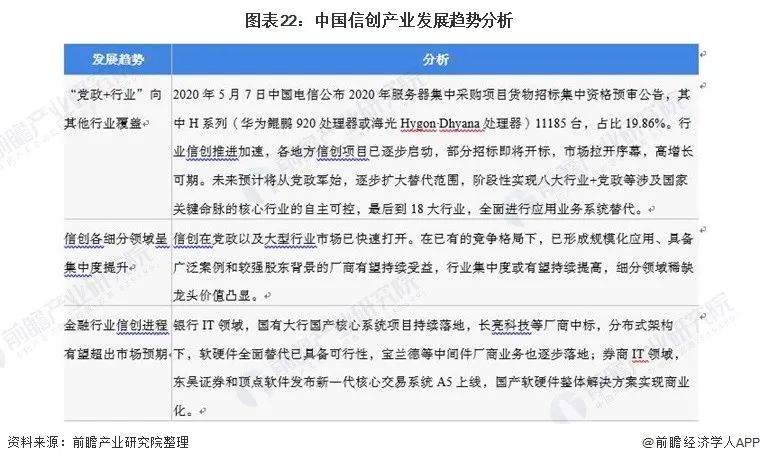

2、发展趋势:国产化全面替代可期

信创产业未来将是关键领域的全面安全,实现软硬件的全部替换,并逐步实现政务云的国产化。以目前的信创产业为契机,全面实现以操作系统、芯片、数据库、应用软件等为核心的国产自主安全平台,随着云计算、物联网、AI、大数据等应用,持续促进底层能力的提升,上层业务不断拓展,产业边际不断拓宽。

本文以上数据参考前瞻产业研究院《中国信创产业市场前瞻与投资战略规划分析报告》,不代本社区的观点和立场。

2022-08-02 08:08 发表于北京

网站声明:如果转载,请联系本站管理员。否则一切后果自行承担。

- 上周热门

- 银河麒麟添加网络打印机时,出现“client-error-not-possible”错误提示 1448

- 银河麒麟打印带有图像的文档时出错 1365

- 银河麒麟添加打印机时,出现“server-error-internal-error” 1151

- 统信桌面专业版【如何查询系统安装时间】 1073

- 统信操作系统各版本介绍 1070

- 统信桌面专业版【全盘安装UOS系统】介绍 1028

- 麒麟系统也能完整体验微信啦! 984

- 统信【启动盘制作工具】使用介绍 627

- 统信桌面专业版【一个U盘做多个系统启动盘】的方法 575

- 信刻全自动档案蓝光光盘检测一体机 483

- 本周热议

- 我的信创开放社区兼职赚钱历程 40

- 今天你签到了吗? 27

- 信创开放社区邀请他人注册的具体步骤如下 15

- 如何玩转信创开放社区—从小白进阶到专家 15

- 方德桌面操作系统 14

- 我有15积分有什么用? 13

- 用抖音玩法闯信创开放社区——用平台宣传企业产品服务 13

- 如何让你先人一步获得悬赏问题信息?(创作者必看) 12

- 2024中国信创产业发展大会暨中国信息科技创新与应用博览会 9

- 中央国家机关政府采购中心:应当将CPU、操作系统符合安全可靠测评要求纳入采购需求 8